2020年2月5日にDeNAが”減損損失等の計上のお知らせ“の開示を行い、総額493億円もの巨額の減損損失の計上の公表を行っています。

こちらの事例について、分析を行ってみたいと思います。

減損テストにおけるCGU(資金生成単位)を考える際のよいケーススタディになる事例だと思います。

ゲーム事業の将来CFの推定

開示資料より、DeNAがゲーム事業においてどの程度の将来CFを見込んでいるのかを確認してみたいと思います。

ゲーム事業の過去の実績の分析

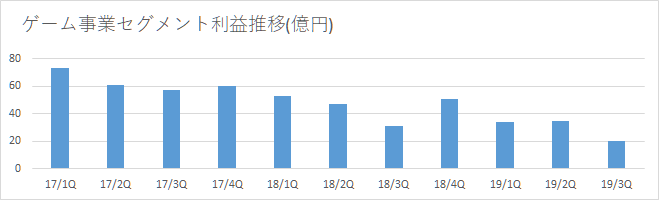

まずは、ゲーム事業の四半期ごとのセグメント利益の過去実績を開示資料から拾ってみました。

右肩下がりで下がり続けてはいますが、それでも20年3月期の第3四半期でも20億円のセグメント利益を計上しています。

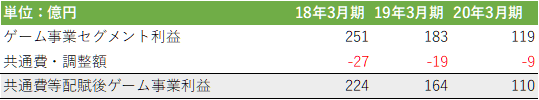

次に、使用価値の計算にあたっては本社費等の間接費も考慮する必要があるため、間接費配賦後の通期ベースのゲーム事業のセグメント利益を見てみたいと思います。

- 共通費・調整額は各期の報告セグメントの売上高比で按分しました。

- 20年3月期は、第3四半期の実績金額を通期換算(÷0.75)したものとしています。

通期でみると間接費控除でも20年3月期において100億円超のセグメント利益を計上しています。

開示情報から推測する減損テストで使用したゲーム事業の将来CF

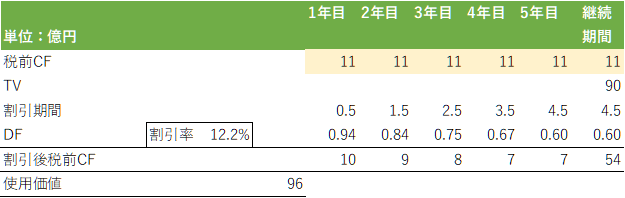

20年3月期第3四半期の四半期報告書より、ゲーム事業の減損損失に関して得られる情報は以下の通りです。

- 税引前の割引率は12.2%

- 使用価値は9,565百万円

- マネジメントが承認した保守的な前提での5年以内の事業計画を使用

これだけだと使用価値の計算をしようがないので、追加で設定した前提は以下の通りです。

- 将来CFは21年3月期以降一定で、永久にCFが発生する。

- 事業計画は5年間

- 継続価値(事業計画期間以後の価値)はゴードングロースモデルで計算

- 永久成長率はゼロ

上記の前提を置いたうえで、21年3月期の税前CFを推定しました。

その結果は以下の通りで、ゲーム事業の税前CFが通期で11億円しか発生しないことになります。。。

直近でもセグメント利益は100億円超なんですが、それほどまでにゲーム事業の将来は悲観的なのでしょうか???

あとは上記の追加で設定した永久にCFが発生するという前提が誤りで、例えば既存のゲームタイトルから生じる将来CFのみを集計しているのかもしれません。

筆者自身、ゲーム事業の減損テストのバリュエーションを行ったことがないため、上記の計算でよいのかの確証は持てません。

適時開示や四半期報告書でも”保守的”という言葉を連呼していますので、その辺りにも要因があるのかもしれませんが、これ以上の詳細な分析は不可能です。

将来の減損損失の戻し入れの可能性

ちなみに、今回の減損損失ではのれんの他にソフトウェアについても81億円の減損損失を計上しており、業績が想定より良かった場合には減損の戻し入れの可能性もあります。

DeNAの減損損失の内容

今回DeNAは減損損失を493億円計上していますが、その主な内訳は以下の通りです。

- のれん401億円

- ソフトウェア81億円

このうちのれんは、2010年に買収した米国のngmoco, LLC(以下ngmoco)ののれんが主なものとのことです。

そして、ngmocoは2016年に清算を行っています。

あれ?なんで2016年に減損をしなかったの?という疑問を抱く方もいると思いますので、IFRSののれんの減損テストのグルーピングのロジックを解説します。

DeNAののれんの減損テストのグルーピング

IAS36号では、企業結合で取得したのれんは資金生成単位(以下CGU)又はCGUグループに配分して減損テストを行うことを要求しており、のれんが配分されるCGU又はCGUグループの単位については、以下のルールを設けています。

(a) のれんを内部管理目的で監視している企業内の最小のレベルを表している。かつ、

(b) 集約前におけるIFRS第8号「事業セグメント」の第5項で定義された事業セグメントよりも大きくない。(IAS36号80項)

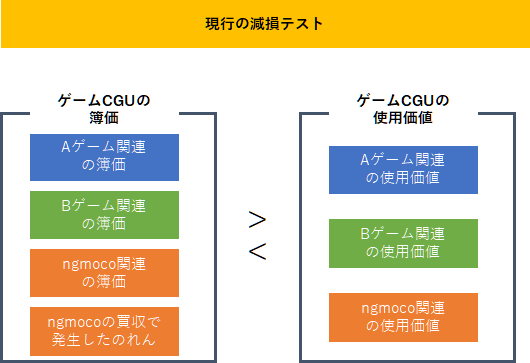

開示資料によると、DeNAでは、こちらのルールに基づきゲーム事業関連の企業結合で発生したのれんについては、ゲームCGUという単一のCGUで減損テストを行っています。

仮に、DeNAのゲーム事業には、Aゲーム関連、Bゲーム関連、ngmoco関連の3つのビジネスがあるとした場合の減損テストの図解は以下の通りです。

この場合は、ゲーム事業に関連して発生したのれんの減損テストは、A, B, ngmocoを包括したゲームCGUという1つの単位でのみ実施します。

こちらを見ていただけるとご理解いただけると思いますが、A, Bゲーム事業関連の使用価値が潤沢にあれば、仮にngmoco関連の使用価値がゼロだったとしても、ゲームCGU全体としての使用価値が簿価を上回るこため、ngmocoののれんについては減損損失の計上が不要ということになります。

したがって、2016年当時においてngmocoの清算を決定した際にも他のゲーム事業が好調だったため、ngmocoののれんの減損損失を計上しなかったと推察されます。

他方で、この方法をとった場合、仮にngmocoが好調だったとしてもA, Bのゲーム関連のビジネスがこければngmocoののれんの減損損失が発生する可能性もあります。

グルーピングを例えば、Aゲーム事業, Bゲーム事業、ngmocoそれぞれ個々をCGUとしていた場合ののれんの減損テストの図解は以下の通りです。

こちらの場合であればngmocoののれんは、ngmoco CGUの使用価値のみと比較するため、2016年の清算時(あるいはそれ以前)に減損損失を計上していたと思います。

これを見て、現行のDeNAの減損テストのやり方がいいと思うか悪いと思うかは読者の方々の判断に任せますが、少なくとも会計基準上は認められた減損テストの方法になります。

CGU(どんぶり)を大きくしすぎると、文字通り、のれんの減損テストもどんぶり勘定になってしまいますので、この会計基準に対する批判もある箇所かと思います。

現行の方法は、実態としては、Aゲーム事業、Bゲーム事業の自己創設のれんを計上して、ngmocoの減損損失と相殺しているようなものだと思います。

とはいえ、のれんはそれ単独でCFを生み出すものではない以上、のれんが関連する大きな単位で減損テストをせざるを得ない事情もあり、悩ましいところです。

別にDeNAの肩を持つわけではないですが、個人的には、DeNAがこういった会計処理を採用していることを理解し、それが気にくわないのであれば財務諸表利用者自身で財務諸表を修正すべきだと思います。

少なくともDeNAは2016年10月18日に「海外子会社の解散及び清算に関するお知らせ」で、ngmocoを清算すること、清算するとのれんの減損損失が発生するのでは?と、投資家が疑問を呈することを想定して、清算してものれんの減損損失は認識しない見通しであることを説明しており、会計処理に関して非難されるいわれはないと思います。

今後も評価が関連した会計処理でネタになりそうなことがあれば、定期的に取り上げてみたいと思います。

減損テストにおけるグルーピングについては、こちらの記事で解説していますので、ご確認ください。

コメント