買い手企業が買収対象会社の株式取得を行って子会社化した場合、買収対象会社は支配獲得日において買い手企業の子会社となり、当該日以降買い手企業の連結財務諸表に連結されることになります。

そのため、会計上、いつを支配獲得日とするかが重要になります。

連結or企業結合の会計処理を行う際には支配獲得日で受け入れた資産負債の時価評価やのれんの計算を行うため、支配獲得日の決算書が必要になります。

特に支配獲得日が買収対象会社の決算日ではない場合、支配獲得日を基準にした決算書を連結or企業結合の会計処理のためだけに作成するが必要があるのでしょうか。

なお、本ブログでは支配の獲得に限定して話を進めますが、支配の獲得に限らず、株式の売却などについても同様のルールになります。

支配獲得日

株式取得を前提にすると、支配獲得日は、株式の権利が移転する日であるクロージング日とすることが多いと考えられます。

連結財務諸表を作成する場合には、支配獲得日において、買収対価と買収対象会社の純資産を比較し、のれんを計算する作業(資本連結)を行うため、支配獲得日における決算書が必要となります。

支配獲得日が買収対象会社の決算日であればM&Aの有無にかかわらず、どのみち決算を行うため、特に実務上の負担はありませんが、決算日以外の場合には支配獲得日においてわざわざ決算を行う必要があります。

支配獲得日が月末であれば、月次決算の数値を採用することができるため、まだマシですが、支配獲得日が月中だった場合には、月中に決算を締めなければいけないため極めて大変です。

特に償却計算の日割り計算などを含め対応できないことも多いと思います。

したがって、会計基準においては、支配獲得日において資本連結の会計処理を行うことを原則とするものの、例外としてみなし取得日の制度を設け、一定の配慮を行っています。

みなし取得日

会計基準上は、支配獲得日が子会社の決算日以外の日である場合には、当該日の前後いずれかの子会社の決算日に支配獲得が行われたものとみなして処理することができるとされています(連結財務諸表に関する会計基準注解5)。

そして、当該日のことをみなし取得日と呼びます。

具体的に以下の前提条件の場合に、みなし取得日がいつになるのかを見てみます。

- 支配獲得日は5月20日

- 買収対象会社は12月決算。つまり3月末と6月末に四半期決算を行う。

原則では、5月20日を支配獲得日として会計処理を行わなければいけないものの、例外的に3月末or 6月末をみなし取得日として会計処理を行うことができるということです。

実際の取得日を、みなし取得日に取得したとみなすということになるため、資本連結の会計処理だけではなく、損益計算書の取り込みやのれんの償却等も実際の取得日ではなく、みなし取得日を基準に行います。

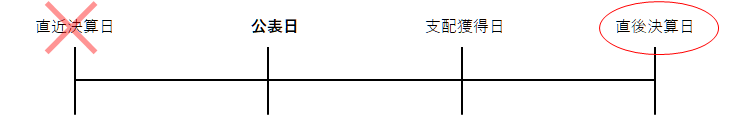

みなし取得日は上述の通り、支配獲得日の前後のいずれかの決算日とされていますが、「企業結合の主要条件が合意されて公表された日以降」という制限があります。

ただし、株式取得による子会社化を行った場合で、連結損益計算書に与える影響が乏しい場合は、主要条件が公表された日よりも前にしてもよいとされています。

支配を獲得したとみなした日は、企業結合の主要条件が合意された公表された日以降としなければならない。

ただし、連結会計基準が適用される企業結合は、現金を対価とした株式の取得により支配の獲得が行われることが想定されているので、~中略~、連結損益計算書に与える影響が乏しい場合には、主要条件が合意されて公表された日よりも前に支配を獲得したとみなした日を設定して処理することができる。(資本連結実務指針7項)

例外の例外のためわかりにくいので、以下図示します。

例えば、こちらのケースは、直近決算日が公表日よりも後ですので、取引形態にかかわらず、直近決算日も直後の決算日もみなし取得日にすることができます。

他方で、こちらのケースは、直近決算日が公表日よりも前ですので、みなし取得日にできるのは、直後の決算日のみとなります。

ただし、株式取得のケースで連結損益計算書に与える影響が乏しい場合には、直近決算日もみなし取得日にすることは可能です。

みなし取得日の実務

みなし取得日にできるのは、四半期決算日又は中間決算日が含まれるとされています(資本連結実務指針7項)。

ここで実務上論点となるのは買収対象会社が非上場企業で、そもそも年度決算しかしていないケースです。

会計基準上、この場合にどうするかの明文規定はないのですが、筆者が知りうる限り、非上場企業であっても四半期決算をベースにみなし取得日を設定しているケースが多いと思います。

また、会計基準上の文言を読む限りは採用しえないところですが、実務上は決算日でもないただの月末(例えば3月決算会社における4月末など)を採用しているケースも多いように思われ、実務上は幅のある運用となっていると思います。

組織再編の形態とみなし取得日の関係

ここまで、会計基準でみなし取得日が認められているという点について説明しました。

企業結合会計適用指針でもみなし取得日の規定はあるのですが、株式交換(企業結合適用指針117項)と株式移転(企業結合適用指針121項)のみを挙げており、合併や会社分割については記載がありません。

なぜなのでしょうか?

合併の場合、効力発生日で消滅会社が消滅するため、消滅会社は効力発生日を基準とした決算書を作成します。

会社分割の場合は、分離元企業において、事業分離の会計処理を行う関係上、分割する財産の簿価の特定を行います。

つまり、合併や会社分割の場合には、支配獲得日における簿価を必然的に把握することになるため、あえてみなし取得日の規定を設けて救済する必要はないためと考えられます。

IFRSにおけるみなし取得日

ここまで紹介したみなし取得日は日本基準特有のルールであり、IFRSにおいてはみなし取得日のルールはなく、実際に支配を獲得した日を支配獲得日とします。

ただ、実務上は、重要性に応じて、監査法人と協議を行ったうえで月末とするケースや、直近決算日としているケースもあると思います。

期首をみなし取得日にできるのか?

例えば3月決算の会社がある3月決算の会社を4月上旬に買収した場合、ここまでの説明だと3月末 or 6月末がみなし取得日になります。

では、仮に3月末をみなし取得日として選択した場合、実際には買収していない前期末に連結する必要があるのでしょうか?

Twitterで以下のような質問をしてみました。

筆者は何となくですが、このような条件の場合に3月末を選択した場合、4/1をみなし取得日(いわゆる期首みなし)にするものだと思っていました。

ただ、よくよく会計基準を読むと上記の通り、前後いずれかの”決算日”となっていることから、厳密には決算日ではない4/1をみなし取得日とはできないのではないかと思い始めました。

Twitter上の見解

会計士の方や経理の担当者の方など様々な方からツイッターでコメントをいただき、以下いずれの回答も複数あり、実務上割れているように思いました。

- 期首みなしを選択することは可能(前期は連結処理を行わない)

- 期首みなしを選択することは不可能(前期末にBSのみ連結する)

ただ、とある方から教えていただいたのですが、あらた監査法人の書籍の中に以下の記載がありました。

みなし取得日の適用は、どの時点の「子会社のBS」に基づいて支配獲得時の資本連結手続を行い、またそれ以後の「子会社の財務諸表」を連結するかを決定するものである。「親会社の連結財務諸表」のどの期に連結するかを決定するものではないことに留意が必要である」(連結財務諸表の実務マニュアル あらた監査法人編著)

これを読んでなるほどと思いました。

みなし取得日というのはあくまでいつ時点の子会社の財務諸表を採用するか?を決めるルールであって、どの期から連結するかを決めるものではないということです。

親会社の連結財務諸表上、どの期から連結するのかは実際の支配獲得日になると考えるべきというものです。

つまり、上記で言うと①となるというものです。

個人的には非常に腹落ちしましたし、過去自分が行ってきた実務と整合していたのでホッとしました。笑

コメント