DCF法における個別論点で頭を悩ますことが多いのが、退職給付に係る負債に関する取り扱いです。

必ずしも確固たる考え方があるわけではないと思いますが、私見を交えつつ計算のロジックを解説していきたいと思います。

DCF法では、将来のキャッシュフローの発生をとらえることが求められますが、退職給付は事業計画期間という数年間の中では合理的なキャッシュフローの発生を予測することは困難という特徴があります。

バリュエーションに関する書籍では、退職給付に係る負債を運転資本の増減とするケースと有利子負債類似物(デットライクアイテム)として取り扱うケースの2つが紹介されていることが一般的ですが、実務上は相対的に合理的だと思われる有利子負債類似物(デットライクアイテム)として取り扱われることが大半だと思います。

退職給付債務の性質

まずは退職給付制度(企業年金)の概要について確認したいと思います。

退職給付制度のを区分する場合、様々な切り口が考えられますが、今回は確定拠出型か、確定給付型かという切り口で分類して説明します。

確定拠出型

確定拠出型企業年金は、企業は確定額を拠出するのみであり、運用のリスクは個々の従業員が負うことになります。

会計上は企業か資金を拠出した際に、拠出額が費用計上され税務上の損金算入*されます。

企業は払った金額以上の債務を負いませんので、貸借対照表上には資産、負債は計上されません。

*税務上費用として計上されることを損金算入と呼びます。

したがって、DCF法上も事業計画における拠出予定額=費用計上額を考慮するのみであり、特に論点はありません。

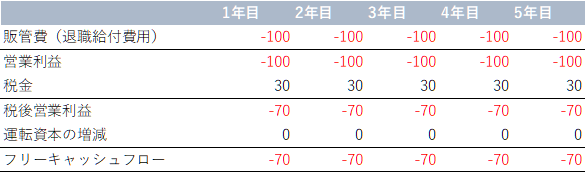

例えば、事業計画期間における退職給付費用が100だった場合のDCF法上の計算は以下の通りとなります。

税率は30%としており、退職給付費用以外の項目は考慮対象外としています。

企業にとって退職給付関連の負債はありませんので、有利子負債類似物(デットライクアイテム)も当然ゼロです。

確定給付型

退職給付関連で論点になるのはこちらの確定給付型です。

確定給付型は企業が従業員に対して確定額の給付を約束しますので、運用のリスクは企業が負います。

つまり、想定より運用益が少なかった場合などには企業が追加で資金を拠出することになります。

確定給付型の場合、費用計上額≠企業の支出額となります。

会計上は将来の支払額のうち、当期に見合う金額を費用計上しますが、税務上は、企業が支出をしたタイミングで損金算入されます。

したがって、費用計上と損金算入のタイミングにタイムラグが発生します。

費用も勤務費用、利息費用などの様々な要素が入ってくるため、DCF法上の取り扱いは非常に難解になります。

また、企業に発生していると見込まれる退職給付債務の見積金額から、外部に積み立てている年金資産を控除した金額で貸借対照表に退職給付に係る債務(退職給付引当金)が計上されます。

年金資産が退職給付債務の見積金額を超過する場合は資産計上されます。

まずは税効果(費用計上額と損金算入のタイムラグ)は無視したうえで、確定給付型の退職給付債務をどのように扱うことが望ましいかを考えてみます。

DCF法における退職給付債務は、上述の通り①運転資本の増減で表現する方法と②有利子負債類似物(デットライクアイテム)とする方法の2つが考えられます。

①運転資本の増減とする方法

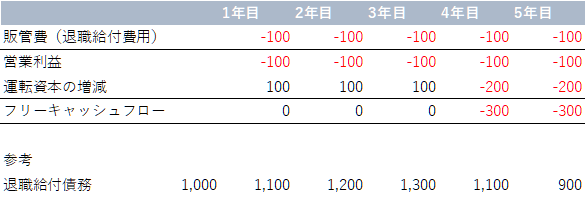

以下の前提条件に基づき、フリーキャッシュフローを計算していきたいと思います。

- 毎期の費用の計上100

- 4年目、5年目に退職が発生し300ずつの支払いが発生

- 基準日(0年目)末の退職給付債務は1,000

- 税金の影響は除外

DCF法の計算シートでは下記のように表現されます。

この計算シートでは、企業の実際の支出(4年目と5年目の支払い)を完璧に再現できており、DCF法の計算結果としては申し分ありません。

ただ、実務上は退職給付債務を運転資本の増減ととらえることはほとんどないと思います。

この方法を採用する場合、将来の退職給付の支出額(≠費用計上額)を想定する必要がありますが、通常事業計画では退職給付の支払額の計画を立てないですし、立てようがない項目だと思います。

また、6年目以降の継続期間においても平準化された退職給付の想定支払額を見積もることになりますが、こちらの見積もりも不可能だと思います。

したがって、退職給付を運転資本の増減とする方法は、理論的には採用の余地がある方法ではありますが、実務上採用されることはほとんどない手法だと考えています。

②負債類似物(デットライクアイテム)とする方法

評価基準日における退職給付に係る負債の金額を有利子負債類似物(デットライクアイテム)として企業価値から控除します。

評価基準日における貸借対照表上の退職給付に係る負債の金額は、下記の①から②を控除した金額であり、(正確な表現ではないですが)評価基準日における退職給付に関する積み立て不足と言えます。

- 評価基準日において企業に発生していると見込まれる退職給付債務の見積金額

- 評価基準日に企業が退職給付の支払いに備えて外部に積み立てている年金資産の時価

退職給付を現時点で打ち切るのであれば、評価基準日における退職給付に係る負債の金額を有利子負債類似物(デットライクアイテム)として企業価値から控除するだけでOKです。

ただ、あくまで貸借対照表に計上されている退職給付に係る負債は現時点における積み立て不足であり、将来分は加味していません。

したがって、将来加わる見込みの退職給付債務も考慮する必要があり、こちらは将来の退職給付費用を用いてフリーキャッシュフロー計算に反映させます。

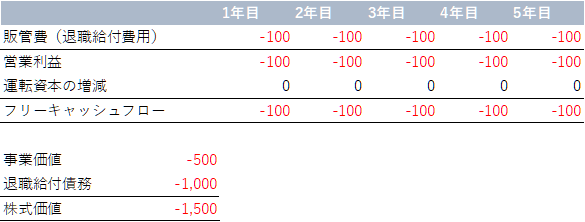

例えば以下の通りです。

- 評価基準日に時点における退職給付に係る債務1,000

- 1年目から5年目までの退職給付費用は100

- 6年目以降の影響は除外

- 税金の影響は除外

- 割引計算は除外

DCF法の計算シートでは次のように計算します。

現在の債務が1,000、将来は年間100ずつ退職給付がたまっていくイメージです。

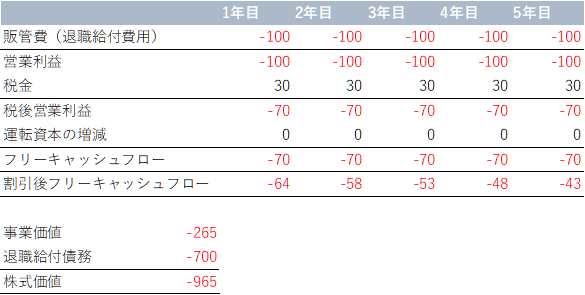

実際の計算に近づけるため、税金や割引計算を加味すると以下の通りとなります。

ここでは税率を30%、割引率を10%としています。

この結果、退職給付がDCF法に与える影響は△965と計算されます。

退職給付は、支出時に損金算入されるため、有利子負債類似物(デットライクアイテム)についても、税効果を考慮します。

これはDCF法上、以下の仮定をおいて計算していることになります。

- 評価基準日時点の1,000を現時点で支払い、損金算入される

- 退職給付費用は毎年100ごと支払い、損金算入される

つまり、実際の支払いよりも早期に支払うと仮定しており、必ずしも実態と整合する方法ではありません(価値が低めに出る保守的な方法と言えます)。

ただし、支払いのタイミングのずれはあるものの、実態との支払総額の差異という観点では運転資本の増減の方法に比べてよい方法と考えられます。

結局DCF法はどこまで行ってもざっくり計算でしかないため、これくらいのざっくり計算であっても許容されているのが実情だと思います。

ここまででも十分複雑だと思いますが、以下さらに細かい論点を紹介していきたいと思いますので、興味ある方は最後までご覧ください。

類似の引当金項目である有給休暇引当金のDCF上の取り扱いは以下のブログを参照ください。

DCF法上の退職給付費用の考え方

会計上、退職給付費用は以下の4項目を加減算して計算します。

- +勤務費用:当期の労働の対価として、当期に発生したと認められる退職給付債務

- +利息費用:期首時点における退職給付債務について期末までの時の経過により発生する部分

- ±未認識数理計算上の差異や未認識過去勤務費用等の処理額:退職給付における見積もり数値と実績数値との差の遅延認識額

- -期待運用収益:年金資産により当期に獲得が期待される、運用上の収益額

非常に細かい話で恐縮です。

退職給付会計を説明することが本ブログの趣旨ではないため、各項目の説明は割愛します。

内容を確認したい方はこちらのEY新日本監査法人の解説などをご確認ください(リンクはこちら)。

②の利息費用は退職給付債務を割引計算を行していることに起因して発生する項目です。

退職給付債務を有利子負債類似物と考える場合、早期に退職給付を支払う前提としていることや、事業に直接関連しない費用であるためフリーキャッシュフロー計算に含める必要はないと考えます。

つまり、実際の退職時に支払う金額を割引いた金額で支払うと仮定します。

③は、BS上の退職給付に係る負債に含まれていることから(厳密にいうと連結財務諸表上のみ)、退職給付費用で考慮すると2重計上になるため、フリーキャッシュフロー計算に含めないことが合理的です。

逆に言うとBSに含まれていないのであれば考慮することになりますが、継続期間の計算からは除外すべきと思います。

④の期待運用収益は、退職給付に係る負債を有利子負債類似物(デットライクアイテム)としており、年金資産を事業外資産(又はマイナスの有利子負債類似物)ととらえているため、そこから発生する運用収益は事業に直接関連しない項目であるため、フリーキャッシュフロー計算から除くべきと考えられます。

つまり、退職給付費用で考慮するのは①の勤務費用のみとなります。

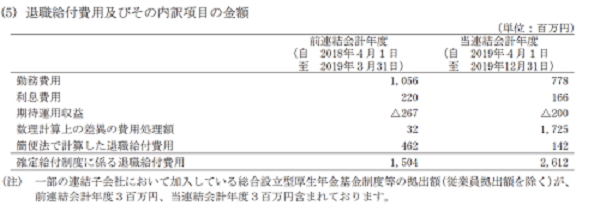

退職給付費用の内訳については、有価証券報告書等の退職給付に関する注記に記載があります。

例えば国際石油開発帝石さんの2019年12月期の内訳は以下の通りです。

DCF法上は、事業計画期間中の①勤務費用の金額を推定する方法、②事業計画上の退職給付費用から「利息費用、未認識数理計算上の差異等、期待運用収益」を控除する方法のいずれかを採用することになりますし、金額的重要性が乏しければ特段の調整をせず、事業計画上の退職給付費用を採用する方法もあろうかと思います。

WACC計算における負債比率の調整

退職給付に係る負債を有利子負債類似物(デットライクアイテム)とした場合、WACC計算の負債比率の計算に退職給付に係る負債を考慮するかどうか論点となります。

プルータス・コンサルティングさんや谷山氏の書籍(記事の最後で紹介しています)では、退職給付に係る負債を有利子負債類似物(デットライクアイテム)にした場合、負債比率の計算において退職給付に係る負債を考慮すべしと書いています。

理屈としては、有利子負債類似物と考えているから、、、ということだと思いますが、個人的には腹落ちしません。

筆者は負債比率の計算に織り込むべきではないと考えています。

筆者が織り込むべきではないと考えている理由は以下の通りです。

- 支払時期を見通せないため有利子負債類似物とするだけであり、有利子負債ではない。

- フリーキャッシュフローの計算ですでに退職給付費用を控除しており、フリーキャッシュフローは退職給付の受給者に帰属するものではない。

役員退職慰労金等があっても、負債比率の計算に含めないと思いますし、それと同じだと筆者は考えています。

筆者の考え方は少数派だと思いますので、多数派に従っておく方が無難かもしれません。

コメント