M&Aに携わっている方であれば、事業価値、企業価値、株式価値(株主価値とも呼ばれます)という用語を聞いたことがあると思いますが、ごっちゃになっていませんか?

3つの価値の概念はどこかにきちんとした定義があるわけではなく、ファームは評価者によって異なる用語の場合もあるのですが、概ねコンセンサスを得ている概念だと思います。

価値の概念を理解することは、企業価値評価を理解するための第一歩になりますので、この機会に確認してください。

事業価値、企業価値、株式価値の定義

まずは、3つの価値の定義をそれぞれ確認してみます。

なお、重要なことはこれら3つとも時価をベースにした概念であることです。会計上の簿価のことは今回は忘れてください。

事業価値とは?

事業価値とはその名の通り、企業における事業(本業)の価値です。

BEV (Business Enterprise Value)と呼ばれることもあります。

企業価値とは?

企業価値は事業価値に、本業以外で保有する資産(非事業用資産と呼ばれます)の価値を加算したものです。

企業価値は、債権者と株主に帰属する価値となります。

EV (Enterprise Value)と呼ばれることもあります。

株式価値とは?

株式価値は企業価値から、債権者に返済しなければいけない有利子負債の価値を控除したもので、株主に帰属する価値となります。

上場企業であれば、時価総額が対応する概念になります。

EQV (Equity Value)と呼ばれることもあります。

企業価値評価における事業価値、企業価値、株式価値の計算式

3つの価値を具体的にどのように計算するのかを見ていきます。

評価手法によってその計算が異なりますので、DCF法*、類似企業比較法の別に見ていきます。

*当ブログの後段でDCF法の種類(エンタープライズDCFとエクイティDCF法)の説明を行っています。

エンタープライズDCF法における事業価値の計算

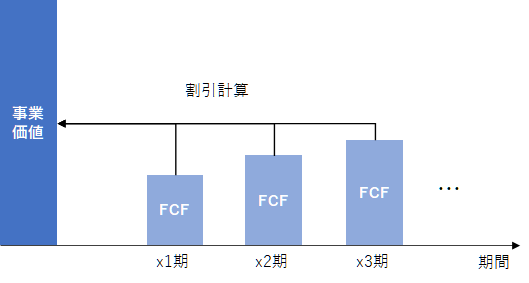

エンタープライズDCF法を採用した場合、事業価値は本業から生み出されるキャッシュフローの割引現在価値で計算します。

事業価値の定義が本業の価値(時価)であることからも明白です。

本業から生み出されるキャッシュフローは、一般的に営業利益*+償却費-設備投資±運転資本の増減で計算され、FCF(フリーキャッシュフロー)と呼ばれることもあります。

*厳密には会計上の営業利益ではなく、事業に関連する利益を採用します。

この利益のことをEBIT(Earning Before Interest and Taxes)と呼ぶこともあります。

フリーキャッシュフローは、概念的に、企業が獲得したキャッシュフローのうち、株主と債権者に支払うことができるキャッシュフローとなります。

類似企業比較法における事業価値の計算

類似企業比較法では、事業価値を本業に関連する財務指標である、EBITDAやEBITを使用して、

事業価値をEBITDA x EBITDA倍率や、EBIT x EBIT倍率で計算します。

企業価値の計算における非事業用資産とは?

事業価値に非事業用資産を加算した金額を企業価値といいます。

非事業用資産は、その名の通り、本業には直接関係ない資産をいい、例えば以下のものが該当します。

- 余剰現預金

- 運用目的の有価証券

- 遊休資産

投資有価証券もいれてもよいかもしれませんが、持ち合い株等であれば、非事業用(本業とは関係ない)資産といえるか微妙なところです。

遊休資産については、本業で使うつもりかもしれないですが、フリーキャッシュフロー(≒営業利益)の獲得に貢献していないため、非事業用資産という取り扱いになります。

そういった意味で、非事業用資産とは、本業のキャッシュフローの獲得には貢献していないものの、企業にとって価値がある資産という言い方もできると思います。

ある資産を事業用資産とした場合には、その価値はFCFを通じて事業価値に含まれるのに対して、非事業用資産とした場合には、非事業用資産の価値として、事業価値とは別に計算されます。

事業用資産と非事業用資産の分類の詳細は、込み入った話になるため、別の機会に記事を書きたいと思います。

有利子負債とは?

企業が負っている有利子負債のことです。

代表的には借入金、社債などです。

リース債務、退職給付引当金(退職給付に係る負債)を含めることもあります。

株式価値の計算

企業価値から有利子負債を控除することで計算します。

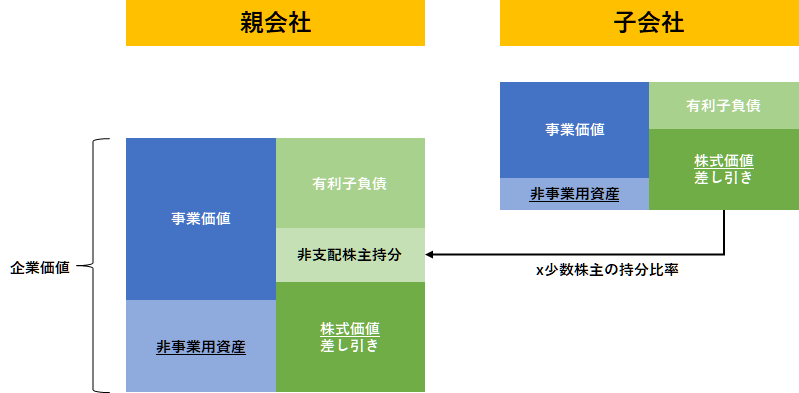

あとは、仮に非支配株主持分がある場合には、非支配株主持分も企業価値から控除する必要があります。

ただし、控除する非支配株主持分の価値は、厳密に計算するのであれば会計上の簿価ではなく、少数株主がいる会社の株式価値x少数株主の持分比率で計算すべきと考えられます。

エクイティDCF法では、株主に帰属するキャッシュフローの割引現在価値で株式価値をダイレクトに計算します。

類似企業比較法では、当期純利益 x PER倍率、純資産 x PBR倍率等で計算します。

ここまでを図解すると以下の通りです。

キャッシュフロー&割引率と価値の概念の関係

価値の概念とともに、損益、キャッシュフロー、割引率との関係を整理すると以下の通りです。

FCFF: Free Cash Flow to Firm

FCFE: Free Cash Flow to Equity

*当期純利益±借入金に関するキャッシュフローだけでなく、配当還元法を採用する際の、受取配当金も株主に帰属するキャッシュフローの一つです。

ここで大事なことは、キャッシュフローと割引率の属性を合わせるということです。

例えば、債権者+株主に帰属するキャッシュフローであるFCFFを、株主が要求する資本コストである自己資本コストで割り引くようなことはしない!ということです。

ちなみに、DCF法は以下の2つに大別されます。

- 債権者+株主に帰属するフリーキャッシュフロー(FCFF)をWACCで割引計算して、事業価値を計算する⇒エンタープライズDCF法

- 株主に帰属するフリーキャッシュフロー(FCFE)を自己資本コストで割引計算して、株式価値を直接計算する⇒エクイティDCF法

新聞報道等における買収金額と3つの価値の概念

よく新聞報道等で、「〇〇社、△△社を□億円で買収!」みたいな記事を見ると思います。

この□億円も記事によって、株式価値ベースであったり、企業価値ベースであったりまちまちなような気がします。

基本的には株式価値ベースの報道が多いようですが、よくよく読むと有利子負債込みの金額だったりしますので、目にした際には、どちらの概念の価値なのかを気にしてみてください。

コメント

コメント一覧 (2件)

類似上場企業比較法で使用する類似会社の連結BSに持分法適用に伴う負債(持分法会計に関する実務指針 第21項)が計上されている場合、これはバリュエーション上はネットデット(orデットライクアイテム)として考えるべきですか?

その場合は、税務上はこのような債務は無い(税務上は簿価ゼロ)ものと思いますので、税効果を考慮してネットデットに計上するのでしょうか?

ご質問は「持分法適用に伴う負債をネットデットとするか」、「ネットデットにする場合税効果を考慮するか」という2点と理解しています。

まず一点目のネットデットとするかどうかですが、私であればネットデットとします。何らかの事情により、投資額以上の負担が生じる可能性があるのであれば、それを類似会社の倍率計算に反映すべきと考えるためです。

次に税効果ですが、私であれば考慮しないです。これは持分法適用に伴う負債だけではなく、退職給付や有価証券の時価簿価差額、繰越欠損金についても同じです。

一時差異等の回収可能性、支払可能性がよくわからないということが主因ですが、めんどくさいからというのもあります。あくまで類似会社比較法は簡便計算だと思っていますので、私であれば税効果は無視して倍率計算を行います。

ご質問の2点とも定説があるものではないと思いますので、もちろん金額的インパクト等を考慮してご検討ください。