のれんの減損テストなど、資金生成単位や資金生成単位グループでの減損テストの場合、資金生成単位等に関連する資産、負債のうちどの勘定科目までを集計すればよいか、悩むケースは多いと思います。

特に使用権資産や繰延税金の取り扱いはポイントになります。

集計する勘定科目の大原則は、資金生成単位の回収可能価額を算定する方法と首尾一貫した方法ということですが、わかりにくい概念であるため、具体的な勘定科目ベースに落とし込んで、どの勘定科目の金額を集計するのかしないのかを説明していきたいと思います。

使用価値と公正価値で減損テストで集計する帳簿金額は異なるのか?

最初から重要な論点です。IFRSでは減損損失の計算について、以下のように定義しています。

減損損失とは、資産又は資金生成単位の帳簿価額が回収可能価額を超過する金額をいう。

回収可能価額とは、資産又は資金生成単位の処分コスト控除後の公正価値と使用価値のいずれか高い金額をいう。(IAS36号6号)

私はこれを読んで、回収可能価額として、処分コスト控除後公正価値(以下単に「公正価値」と呼びます)か、使用価値を採用するか?という議論は、回収可能価額としてどちらを採用するかの話であって、帳簿金額の集計は、どちらを採用しても同額と理解していました。

しかし、とあるBig4の有料会員向けポータルサイトを見ていると、以下のようなことが書いてありました。

使用価値では繰延税金は考慮しない一方で、公正価値では繰延税金(繰越欠損金に関するものは除く)は考慮する。

したがって、多額の繰延税金負債が計上されている資金生成単位については、使用価値より公正価値を採用することが合理的。

私はこれを読んで頭が混乱しました。しかもそのBig4が発行している書籍には上記のようなことはどこにも記載されていませんでした。

むしろ、後述で取り上げるPPAで評価した無形資産に関連する繰延税金負債は使用価値であっても考慮すべき(帳簿金額から除外する)という記載は多くの記事でみかけますので、使用価値だと繰延税金は考慮せず、公正価値の場合は繰延税金を考慮するという見解には違和感を感じます。

使用価値と公正価値で集計する簿価が違うのかどうかの回答をドンピシャで書いてある書籍はおそらくないと思われ、実務上はケースバイケースで対応していると思います。

本ブログでは、使用価値と公正価値で集計する簿価は一緒であると仮定し、両者を特に区別せず解説していきたいと思います。

帳簿金額の集計に関するIFRSの規定

帳簿金額の集計に関するIFRSの基準を見ていきたいと思います。

資金生成単位の帳簿価額は、当該資金生成単位の回収可能価額を算定する方法と首尾一貫した基礎により算定しなければならない。

資金生成単位の帳簿価額には、

(a) 当該資金生成単位への直接賦課又は合理的で首尾一貫した基礎による配分ができ、当該資金生成単位の使用価値の算定に用いる将来キャッシュ・インフローを生成する資産のみの帳簿価額を含める。

(b) 認識している負債の帳簿価額は含めない。ただし、資金生成単位の回収可能価額が、当該負債を含めないと算定できない場合を除く。これは、資金生成単位の処分コスト控除後の公正価値及び使用価値は、当該資金生成単位の一部ではない資産に関連するキャッシュ・フロー及びすでに財務諸表上で認識している負債を除いて算定されるからである(IAS36号75,76項)。

重要なのは、回収可能価額を算定する方法と首尾一貫した基礎により算定というところで、帳簿金額としてどの勘定科目を集計するのかは、回収可能価額の計算に依存するということです。

前提条件

勘定科目別の集計項目を検討していくにあたっての前提条件は以下の通りです。

- 資金生成単位を個社ごとの単位で設定しており、過去80%を持分を買収したA社ののれんの減損テスト

- A社の買収にあたって、のれんの計算は買入(部分)のれん方式を採用(つまり、計上されているのれんは80%部分のみ)

なお、単一の資産を資金生成単位とする場合、例えば、自社の有する投資用不動産の減損テストであれば、当該投資用不動産の簿価と回収可能価額を比較すればよいため、資産の集計範囲については特に論点はありません。

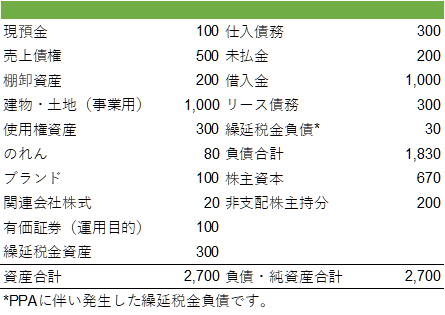

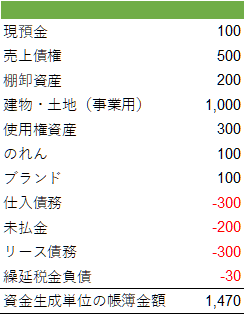

A社の貸借対照表

買収時のPPAの結果を反映させたA社の貸借対照表が以下の通りと仮定します。

A社を資金生成単位とした場合、減損テストで集計すべき簿価はいくらになるでしょうか?

個別資産ごとに見ていきたいと思います。

現預金、売上債権、棚卸資産、建物・土地、仕入債務、未払金

この辺りは論点はないように思います。

IFRSにはこれら資産について、以下のルールがあります。

二重計算を避けるため、将来キャッシュ・フローには次の項目を含めない。

(a) 検討対象の資産からのキャッシュ・インフローからおおむね独立したキャッシュ・インフローを生み出す資産(例えば、売掛金などの金融資産)からのキャッシュ・インフロー

(b) すでに負債として認識している債務に関係するキャッシュ・アウトフロー(例えば、未払金、年金又は引当金)(IAS36号43項)

(a)はこの設例で取り上げると紛らわしいのですが、例えば賃貸用不動産を評価するときに「関連する売掛金や未払金は含めない」という形で解釈すべきであり、本件のように企業を資金生成単位としたときの売掛金等については含めるべきと考えています。

負債についても同様です。

こちらについては、上記で引用した「認識している負債の帳簿価額は含めない。ただし、資金生成単位の回収可能価額が、当該負債を含めないと算定できない場合を除く。」(IAS36号76項)の但し書きにまさに該当する箇所です。

企業を資金生成単位とした場合に、売上債権や仕入債務がない企業を仮定して回収可能価額を計算することはできないため、売上債権、仕入債務、未払金等は含めることになります。

細かいことを言うと、現預金について、事業運営上不必要に過大な金額を保有している場合は、事業運営上必要と考えられる水準のみ資金生成単位の帳簿金額に含めるという対応はあると思います。

有価証券・借入金

有価証券や借入金は基本的には含めないと考えられます。

減損テストはそもそも事業用の資産・負債と、事業用資産から生み出されるキャッシュフローを比較する手続きですので、事業用資産・負債に関連しない有価証券や借入金は帳簿価額に集計しません。

”基本的には”としたのは、有価証券について、例えば持ち合い株等で、事業活動に必須という有価証券であれば帳簿金額に含める可能性はあるということです。

もちろん有価証券を帳簿金額に含めた場合には、有価証券から生み出されるキャッシュフローは、整合性の観点から回収可能価額の計算に含めることとなります。

本件の設例への対応上は、有価証券、借入金とも含めないという対応を取ります。

関連会社株式(持分法)

関連会社株式については、IAS28号に従って、単一の資産として減損テストを行うため、A社という資金生成単位には集計しません(IAS28号42項参照)。

したがって、回収可能価額の計算においても関連会社株式から生み出されるキャッシュフローは含めません。

持分法を適用している関連会社株式の減損テストの詳細はこちらを参照ください。

使用権資産とリース債務(IFRS16号)の減損テスト

使用権資産は通常それ単独で、独立したキャッシュインフローを生み出さないため、単独の資産で減損テストを実施することはなく、資金生成単位に含めて減損テストを実施します。

そして、2019年度よりBS計上が強制された使用権資産ですが、単純に「資産サイドの帳簿金額のみを加算するだけ」という対応をとると減損リスクが高まってびっくりしちゃいますよね。

もちろんそのような対応は不合理だと思います。

では、どうするかというと、以下の2つの選択肢があると思います。

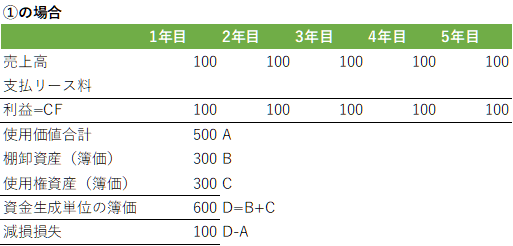

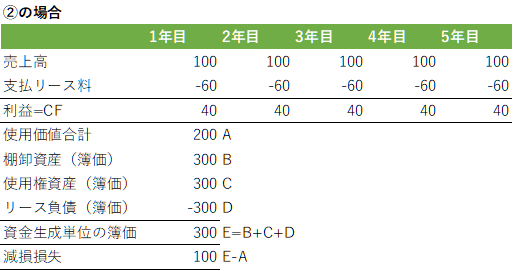

- 使用権資産の帳簿金額を資金生成単位の簿価に含める&リース負債は帳簿金額に含めない&回収可能価額計算に支払リース料のキャッシュアウトフローを含めない

- 使用権資産の帳簿金額を資金生成単位の簿価に含める&リース負債は帳簿金額に含める&回収可能価額計算に支払リース料のキャッシュアウトフローを含める

じゃあどっちが正解なのかという点が気になるかもしれませんが、どちらでも理論上は同じ結果になる(割引計算を考慮すると差異が発生します)のでどちらでもよいということです。

具体的な事例で計算結果が一致するということを確認してみたいと思います。前提条件は以下の通りです。

- CFの計算期間は5年間、売上高が毎期100、リース料の支払いが毎期60

- 帳簿金額は棚卸資産300、使用権資産の300, リース負債300

- 割引計算は未考慮

①はPwCの書籍(以下ご参照ください。)に、②はEYが公表しているペーパー(リンクはこちら)に記載がある手法となります。

1点留意事項です。

①の方法で支払リース料をゼロとするのはBSに計上されているリース債務に対応する部分のみであり、永遠に支払リース料をゼロとするという意味ではありません。

上記の設例で事業計画期間中に新規のリース契約を開始する場合、支払リース料は①の場合であってもキャッシュアウトフローに含めることとなります。

個人的には②の方が計算が楽なように思います。

今回の設例上は②の対応を取ります。

減損テストにおけるのれんの計算

今回のA社の事例の前提条件は過去80%の持分を取得した結果、のれんが80発生しており、のれんの計算方式は買入(部分)のれん方式です。

この場合、回収可能価額は100%持分ベースで計算するにもかかわらず、80%持分のみののれんの簿価を集計すると不整合が生じてしまいます。

したがって、80%持分のれんを100%換算する必要があります。

こちらについて、IAS36号では以下の記載があります。

企業が非支配持分を、公正価値ではなく、取得日現在の子会社の識別可能な純資産に対する比例的持分として測定する場合(筆者注:いわゆる買入(部分)のれん方式)には、非支配持分に帰属するのれんは、関連する資金生成単位の回収可能価額に含まれるが、親会社の連結財務諸表では認識されない。その結果、企業はその単位に配分されたのれんの帳簿価額を、非支配持分に帰属するのれんを含むように増額しなければならない。(IAS36号C4)

今回の設例でいうと、のれん100(80÷80%)を資金生成単位の簿価に含めるということになります。

ちなみに、こちらについては、日本基準でも同じ調整をすべきと考えられますが、日本基準上ではこの計算を裏付ける規定はありません。

また、細かい論点ですが、当初80%の持分を取得し、追加で20%取得した場合であっても貸借対照表上のれんは80%持分のみとなりますが、この場合においてものれんを100%換算化(÷80%)をするのか?という点が気になります。

こちら、IFRSに記載はないので、確定的なことはわかりません。

ただ、上記のIAS36号C4では「のれんの帳簿価額を非支配持分に帰属するのれんを含むように増額…」との記載がありますが、追加で20%を取得した後は非支配株主持分に帰属するのれんはもはやないので、100%換算する必要はないと考えています。

減損テストにおける繰延税金資産、負債の取り扱いは?

IAS36号では税金関連の資産負債の取り扱いについて、以下のルールがあります。

将来キャッシュ・フローの見積りには、次の項目を含めてはならない。

(b) 法人所得税の受取又は支払

見積将来キャッシュ・フローは、割引率を決定する方法と首尾一貫した仮定を反映する。そうしないと、一部の仮定の影響を二重計算するか又は無視することになる。貨幣の時間価値は、見積将来キャッシュ・フローを割り引くことによって考慮されるので、当該キャッシュ・フローには財務活動からのキャッシュ・インフロー又はアウトフローを含めない。同様に、割引率は税引前で決定されるので、将来キャッシュ・フローも税引前を基礎として見積る。(IAS36 50, 51項)

日本基準でも同様なのですが、使用価値は税前のキャッシュフロ-を税前の割引率で割引計算して計算することになるため、税金関連の項目はキャッシュフロ-には含めないとされています。

これにより、回収可能価額の計算と帳簿金額の計算を首尾一貫させるという観点から、繰延税金は資金生成単位の帳簿金額に集計しないという見解が一般的です。

したがって、例えば、繰越欠損金を有していて、そのうち回収可能と考えられる部分を繰延税金資産に計上していたとしても、減損テスト上は、以下の対応を取ります。

- 回収可能価額の計算で繰越欠損金の影響は考慮しない。

- 帳簿金額に繰延税金資産も含めない。

減損テスト上で論点となるのはPPAで無形資産などの資産を公正価値評価した場合に発生する繰延税金負債の取り扱いです。

PPAで無形資産を計上した場合の繰延税金負債計上のロジックを確認されたい方はこちらのブログを確認ください。

PPAで無形資産を認識して発生した繰延税金負債の減損テスト上の取り扱い

PPAで認識した無形資産(本当は無形資産に限らないのですが、無形資産の金額が特に巨額になりやすいため無形資産のみとします)に関して、繰越税金負債を計上した場合は論点になります。

上記の論拠で言えば、繰延税金負債を資金生成単位の帳簿価額に含めないということになるのですが、そうすると、M&Aのクロージング日にいきなり減損損失が発生してしまいます。

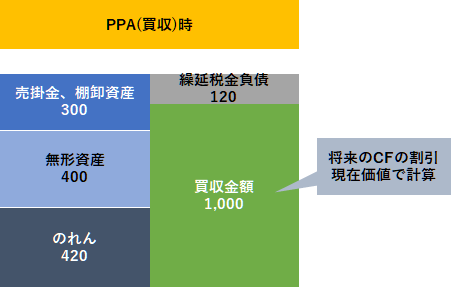

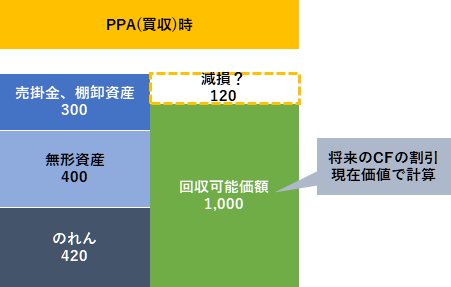

具体的な事例を見ていきたいと思います。前提条件は以下の通りです。

- 買収対象会社の資産は売掛金・棚卸資産の300のみ

- 買収対象会社を1,000で買収。買収金額はDCF法で計算

- PPAで無形資産400、繰延税金負債を120(税率30%)計上し、その結果のれんは420と計算

図解すると以下の通りです。

そして、仮にクロージング日時点でのれんの減損テストを行うとします。

- 当たり前ですが、回収可能価額は特に状況の変化はないため買収金額と同じく1,000です。

- 減損テストで集計する帳簿価額に繰延税金負債を含まない場合は1,120(売掛金+棚卸資産+無形資産+のれん)

図解すると以下の通りです。

繰延税金負債を集計しない場合、この図解の通り、クロージング日に繰延税金負債と同額の減損損失が発生するため、明らかに不合理な結果となります。

実務上の対応としては繰延税金負債を帳簿価額から控除せざるをえないのですが、残念ながらIFRSはそれを裏付ける記載はどこにもないため、減損テストを行う際にも抜け落ちている方が多いと思います。

今回の設例のケースでは繰延税金負債30を集計しています。

ちなみに、この論点は日本基準も同様ですので、個人的には繰延税金負債を帳簿金額に含めるべきと思います。

ただ、日本基準の場合は、減損の兆候把握や割引前キャッシュフロ-との比較というステップを踏むため、クロージング日に減損損失が発生することは現実的にはないと思います。

日本基準においても会計基準上、特段の手当てはされていません。

減損テストで集計する帳簿金額

上記までの解説を参考にすると、資金生成単位で集計する帳簿金額は以下の通りとなります。

コメント