昨今の株価の下落により、単体決算において、子会社株式や関連会社株式(以下「子会社株式等」と略します)の減損処理を行うケースが増えていると考えられます。

子会社株式等の減損処理は「あくまで単体決算上の会計処理ですので、連結上は影響はない」と言われることもありますが、場合によっては、連結決算にも影響を及ぼす可能性もあります。

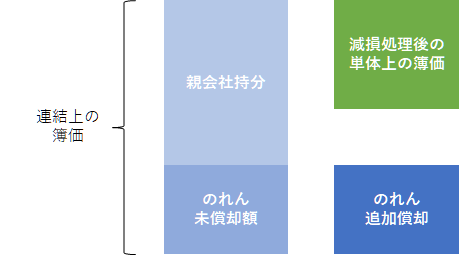

具体的には、減損処理後の単体上の子会社株式等の簿価が、連結上の簿価を超過する場合には、のれんの未償却残高を追加償却する必要があります。

なお、このルールは日本基準特有のルールで、IFRSではこのルールはありません。

また、将来的に改正が行われる可能性がある個所になりますが、2020年3月時点では有効なルールです。

子会社株式等の減損とは

まず、単体決算における子会社株式等の減損処理を確認します。

子会社株式等は単体決算上では金融商品であるため、金融商品会計基準に従って会計処理がされます。

子会社株式等は、基本的には取得原価で簿価を据え置くものの、その価値が著しく下落したときには減損処理(価値を落とす処理)が行われます。

著しく下落というのは、ざっくりいうと価値が半分以下になった場合です。

そして、時価(株価)がある子会社株式等は株価を参照し、時価がない子会社株式等は実質価額という概念を使って、著しい下落があるかどうかを判断します。

このあたりの議論は時価のある/なしに応じて下記のブログで解説していますので、気になる方はご参照ください。

子会社株式等の簿価と、連結上の簿価の関係

今回のテーマを考える際には、単体決算上の簿価と、連結決算上の簿価の概念を理解しておく必要があります。

単体決算上の簿価は、難しくはありません。子会社株式等の簿価です。

したがって、上記で解説した通り、基本的には取得原価、著しい下落があった場合は減損処理をした後の金額となります。

では、連結決算上の簿価はどうでしょうか。

こちらは子会社等の純資産の親会社持分額+のれん未償却額になります。

子会社等の純資産の親会社持分額は子会社等の純資産x持分比率で計算されます。

ここでの子会社等の純資産には、PPAで計上した無形資産等を含んだ後の金額になります。

連結上の簿価は言い換えると、子会社の資産負債のうち、親会社に帰属する部分ということが言えると思います。

蛇足ですが、非支配株主持分は子会社等の純資産x非支配株主持分で計算されます。

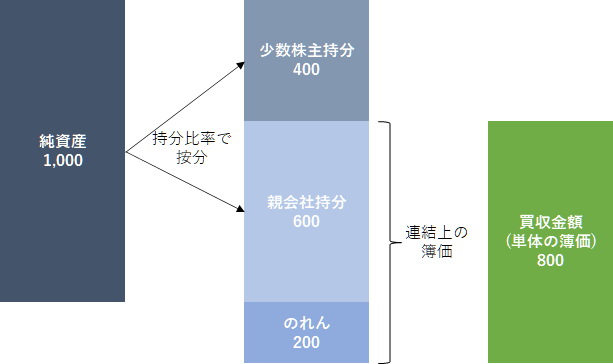

単体上の簿価と連結上の簿価の関係について以下数値例を用いて解説します。

買収時

前提条件

純資産:1,000

持分比率:60%

買収金額:800

前提条件に基づけば、上記の結果となり、買収時は単体上の簿価と連結上の簿価は一致します。

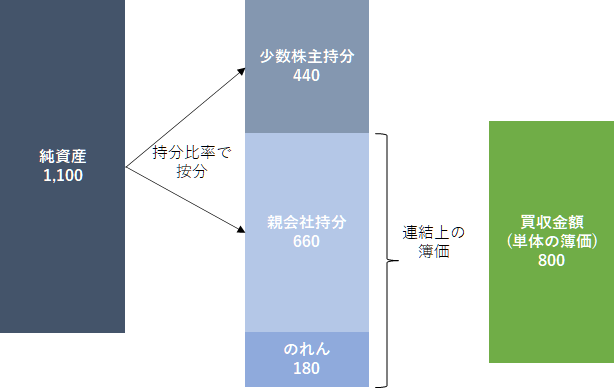

1年経過後

前提条件

純資産1,100(当期純利益100)

のれん償却費20

1年経過したのち、連結上の簿価は660+180=840となり、買収時と比較し40のみ上昇します。

内訳は、当期純利益のうち親会社持分額(60)-のれん償却費(20)=40であり、買収後のPLの取り込み分だけ、連結上の簿価が上昇します。

単体上の簿価は、取得原価で据え置くため、800から変動ありません。

単体決算で子会社株式等を減損処理した場合

(資本連結実務指針32項)

ここまでの説明で、今回のテーマを説明する下準備は終わりです。

そして、単体決算上で子会社株式を減損した場合、「連結財務諸表における資本連結手続に関する実務指針」には以下のルールがあります。

親会社の個別財務諸表上、子会社株式の簿価を減損処理したことにより、減損処理後の簿価が連結上の子会社の資本の親会社持分額とのれん未償却額との合計額(筆者注連結上の簿価)を下回った場合には、~中略~子会社株式の減損処理後の簿価と、連結上の子会社の資本の親会社持分額とのれん未償却額との合計額との差額のうち、のれんの未償却額に達するまでの金額について、のれん純借方残高から控除し、連結損益計算書にのれん償却額として計上しなければならない(連結財務諸表における資本連結手続に関する実務指針32項)。

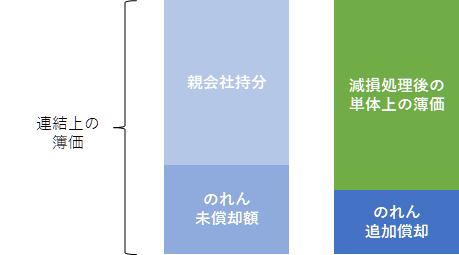

長い文章ですが、要約すると、子会社株式の簿価を減損処理し、単体上の簿価<連結上の簿価(連結上の子会社の資本の親会社持分額とのれん未償却額との合計額)となった場合、以下の①と②の小さい方の金額を”のれん償却費”として計上する必要があるということです。

①連結上の簿価ー単体上の簿価

②のれん未償却額

図解すると以下の通りです。

①>②の場合

①<②の場合

会計処理の論拠

この会計処理が要求されている論拠はなぜなのでしょうか?

連結上ののれんは、固定資産の減損会計によって、その回収可能性が検証されます。

ただし、固定資産の減損会計は、将来の事業計画や割引率などの主観的に決まりやすいパラメータで決定されるため、信頼性が高くありません。

他方で例えば時価のある子会社株式等については、客観的に決定されている株価等に基づいて、単体上の簿価を把握できます。

したがって、客観的な単体上の簿価が連結上の簿価を下回っている場合、固定資産の減損会計が有効に機能していない可能性があるため、のれんに限って追加償却を要求しているという趣旨と考えられます。

PLの計上科目

ここまで議論してきたのれんの追加償却が発生した場合、PL上は上記の通り、会計基準上ではPL上「のれん償却額」として表示することとなっています。

他方で、KPMGのウェブサイトでは以下の記載がなされており、減損損失として特別損失として計上する実務が多いようです。

のれんの減損処理とは異なるものであるため、のれん償却額として取り扱われている。開示としては、臨時巨額のものが多いと考えられるため、特別損失に計上されている事例が多いものと思われる。

また、EYのウェブサイトでは、PL科目をのれん償却費とした場合でも実態が減損損失だった場合には、減損の注記が必要であるという紹介がされています。

資本連結実務指針32項等の定めは、減損会計基準の枠外の定めであるものの、過去の金融庁による有価証券報告書レビューにおいて、実質的に当該のれんの一時償却の内容が減損と同様であれば、のれんの減損損失を計上した場合と同様の注記が必要であると判断されることがある旨の指摘があり、留意が必要です。

2020年6月22日の経営財務3462号に三菱UFJフィナンシャル・グループがタイのアユタヤ銀行の株式の減損処理に伴う追加償却費を特別損失に計上したという例も紹介されています。

のれんの減損会計との関係

この会計処理は目にすることはさほど多くありません。

なぜなら、単体決算で減損処理を行う場合には、通常、連結決算上ものれんの減損会計が行われると思われます。

その場合、のれんの減損損失が発生し、のれんの簿価が大きく減少していたり、全額減損しているケースが多いためです。

逆に言うと、だからこそ忘れられやすい会計処理であるとも言えます。

つい先日の2020年3月10日に、株式会社マイネットがこの件について短信の訂正のプレスを行っていました。

当社のみならず、監査法人も当初は失念していた模様です。

今後の改正

連結BSに計上されているのれんは、固定資産の減損会計の適用範囲となっており、その価値が棄損していると考えられる場合には、固定資産の減損会計に則って減損損失を計上します。

したがって、固定資産の減損会計を適用した後の残高は将来的な回収可能性が担保された金額であるにもかかわらず、単体決算上で子会社株式等を減損処理した場合に、追加償却の必要性を検討しなければならない点に批判もあるルールであり、現在このルールは見直しが行われている最中です。

コメント