IFRSにおける減損テストにおいて、回収可能価額を使用価値で計算した場合には、税引前の割引率を開示する必要があります。

しかし、一般的に企業価値評価で割引率として採用されるWACC(加重平均資本コスト)は、税引後の概念です。

使用価値の割引率としてWACCを採用した場合、どのようにして税引前の割引率を開示すればよいのでしょうか。

今回は、IFRSの減損テストにおける税引前の割引率の計算の実務的な対処方法を紹介します。

なお、回収可能価額として、処分コスト控除後公正価値を採用した場合は、税引後の割引率を開示すればよいため、特に論点はありません。

したがって以下は回収可能価額として、使用価値を採用した場合を前提として解説します。

日本基準の減損テストで使用する税引前の割引率は、こちらのブログを参照ください。

IFRSの減損テストにおける割引率の計算

IAS36号(資産の減損)では、割引率について以下の記載があります。

割引率は、次のものに関する現在の市場評価を反映した税引前の利率としなければならない(IAS36号55項)。

この規定に従い税引前の割引率を計算する必要があるのですが、WACC(加重平均資本コスト)は税引後の概念です。

ではどうやって、税引前のWACCを計算するかですが、IAS36号では特にそこについては、教えてくれません。

税引前の割引率の計算については、以下の記載があります。

税引前の割引率は必ずしも税引後の割引率を標準税率で割り戻したものではない。(IAS36号BCZ85)。

どう計算すればよいかは教えてくれないにもかかわらず、「標準税率で割り戻したものではない」とだけ説明されて、一休さんの頓智のようです。

このパラドックスを実務上いかに解消していくかですが、以下2つの解法があると考えられます。

蛇足ですが、日本基準の減損テストにおいては、税後割引率を単純に(1-税率)で割り返したものを税前割引率としている設例があり、それに従うケースが多いと思います。

解法①使用価値と税引前のキャッシュフローを使って税引前の割引率を逆算する

タイトルだけを見てもよくわからないと思いますので、以下、順を追って説明します。

- 一般的な企業価値評価通り、”税引後”キャッシュフローと”税引後”割引率を用いて使用価値を計算

- ①で計算した使用価値と、法人税の影響を除外した税引前キャッシュフローを用いて税引前割引率を逆算

- ②で計算した税引前割引率を開示

具体的に計算シートでも確認してみます。

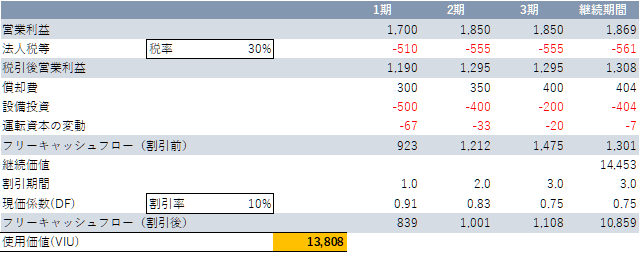

まずは、税引後のキャッシュフローと税引後の割引率(ここでは10%とします)で使用価値を計算した結果、13,808と計算されたとします。なお、永久成長率は1%としています。

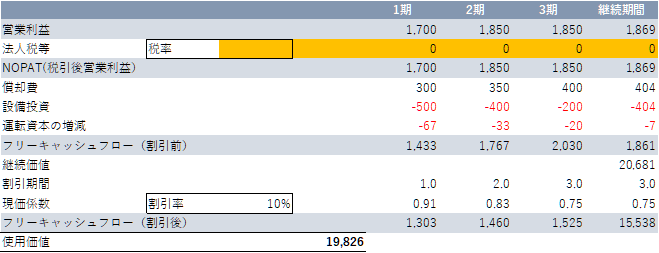

次に計算シートのうち、税率を0%にします。

そうすると、税金の支払いがなくなるため、使用価値が19,826に上昇します。

しかし、あるべき使用価値は13,808ですので、使用価値が13,808になるように、割引率を逆算します。

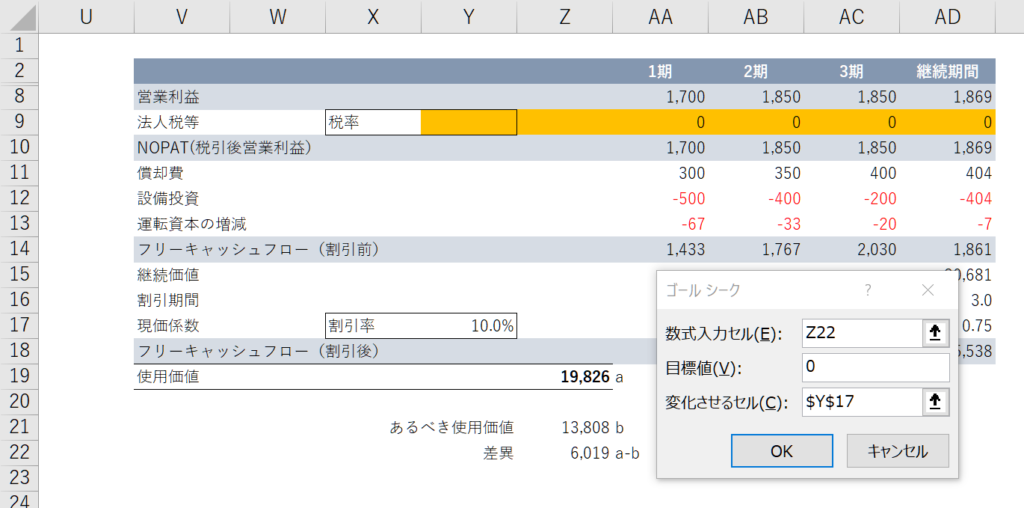

逆算の方法としては、エクセルの「ゴールシーク」を使うのが良いと思います。

ゴールシークは、エクセルの「データタブ」⇒「What-If分析」⇒ゴールシークから選択できます。

そして、ゴールシークを使って、税金がない世界で使用価値が13,808となるように上記の通り計算します。

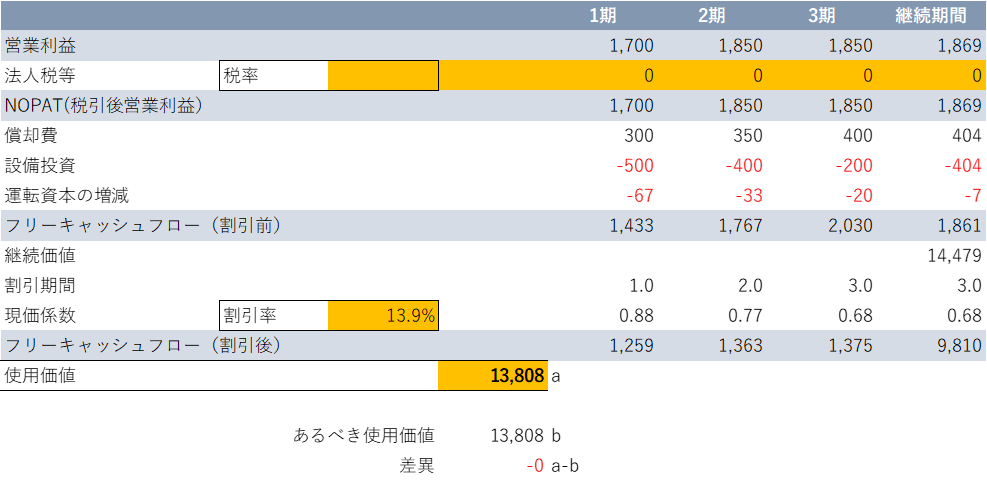

その結果、割引率が13.9%であれば、使用価値が13,808となることが確認できました。

なお、10%÷(1-30%(税率))だと14.3%ですので、税引後のWACCが単純に標準税率を割り戻したものとは異なることが確認できます。

IAS36号では以下のように説明されており、税引後キャッシュフロー&税引後割引率と税引前キャッシュフロー&税引前割引率は同じ結果になるはずと記載があり、それを利用して税引前割引率を計算したということになります。

理論上、税引後キャッシュ・フローを税引後の割引率で割り引いても、税引前キャッシュ・フローを税引前の割引率で割り引いても、税引前の割引率が、税引後の割引率を将来の税金キャッシュ・フローの具体的な金額と実現時期を反映するように調整したものである限り、同じ結果となるはずである(IAS36号BCZ85)。

解法②税引後の割引率を開示する

これでいいのか?と思わなくはないものの、税後の割引率を開示しているケースも時々見かけます。

そもそもこの問題の発端は、「税引前キャッシュフロー&税引前割引率で計算しろ」という要求に従うために、税引前割引率をどう計算するのかという点にあります。

減損テストで最も重要なことは割引率が何パーセントか?ではなく、減損損失が発生するのか?という点だと思います。

解法①の税引前の割引率を計算する場合でも、結局は税引後キャッシュフロー&税引後割引率を使って使用価値を計算するため、そこで作業を止めて、採用した税引後の割引率を開示すれば十分とも言えると思います。

割引率は税引後が一般的ですので、税引後の割引率を開示したほうが投資家のためにもなる、という言い分もあろうかと思います。

減損テストの今後

昨今のれんの償却するのか償却しないのか、減損テストの手法を変えるのかなどの議論が盛り上がっています。

その中でこの税引前の割引率の開示についても論点にあがっていると聞いています。

減損テストのコンサルをやっている立場からすると、この税引前の割引率問題についても終止符を打ってほしいと強く思います。

知らない人が多いからこそ、これを飯のタネに食えているという面ももちろんあるのですが、誰のためにもならない税引前の割引率を計算する手間と開示は不毛だと思っています。

【2020年3月27日追記】

2020/3/19にIASBから公表された「のれんの償却等に関するディスカッションペーパー」において、減損テストの割引率の開示は税後割引率でもOKとする提案がされています。

最終決定ではないですが、あまり反対のない個所だと思いますので、おそらくこのまま決定するのではないでしょうか。

WACCの計算については、こちらの記事を参照ください。

コメント