PPAは、Purchase Price(取得原価)をAllocation(配分)する手続きであるため、まずは取得原価を計算します。

取得原価は通常は支払った対価そのものを採用するため大きな論点にはなりにくいです。

しかし、条件付対価については日本基準とIFRSで会計処理が異なります。

- 日本基準:条件付対価の支払(受取)が確実になった段階で認識

- IFRS:企業結合日で条件付対価を公正価値で認識(イベントの発生確率等を考慮して計算)

PPAにおける取得原価の計算

企業結合、つまり他社を買収したときの取得原価はどう計算するのでしょうか。企業結合会計では、以下の通り記載があります。

原則として、取得の対価(支払対価)となる財の企業結合日における時価で算定する(企業結合会計基準23項)。

ようするに、売り手に渡したものの時価が該当し、例えば現金10億円を渡した場合は10億円が取得原価になります。

現金であれば、なんら難しい個所ではないのですが、現金以外の資産の引き渡し、負債の引き受けまたは株式の交付の場合には時価が一意に定まらないこともあるため、以下の通り計算することになっています。

支払対価となる財の時価と被取得企業または取得した事業の時価のうち、より高い信頼性を持って想定可能な時価で算定する(企業結合会計基準23項)。

つまり、渡したものと取得したものでより時価の信頼性がある金額を採用することになります。

上場会社が自社の株式を対価に渡した場合には、株価を採用することになります。

ここまでの考え方は日本基準とIFRSで基本的なコンセプトは同じですが、条件付対価(アーンアウト)については、両基準で大きく取り扱いが異なります。

PPAにおける買収金額は支払対価の企業結合日の時価(IFRSだと公正価値ですが、ここでは時価で統一します)となります。ようは1億円を支払って買収した場合は1億円ということになります。

現金を支出した場合はその金額を採用すればよいため、わかりやすいのですが、例えば株式交換であれば、自社の株式の時価(株価)を参照することになりますし、有形固定資産を対価として買収対象会社の株式を取得した場合にはこの有形固定資産の時価が買収金額になります。

細かい点を除ければこの点は日本基準とIFRSで同じと考えてよいのですが、買収金額に関する論点のうち条件付対価(アーンアウトとも呼びます)については、日本基準とIFRSで差異があります

条件付対価(アーンアウト)とは?

そもそも条件付対価ってなんだっけ?ってところですが、企業結合会計では以下のように定義しています。

企業結合契約において定められるものであって、企業結合契約締結後の将来の特定の事象又は取引の結果に依存して、企業結合日後に追加的に交付又は引き渡される取得対価をいう(企業結合会計基準注2)。

「とりあえず買収対価として100億円払うけれど、○○が発生したら追加で10億円払う」というときの〇〇以降の追加的な支払条件(受け取る場合も含みます)のことを条件付対価といいます。

なぜ、条件付対価という概念が登場するかですが、例えば買い手は買収の意思決定をする際に以下の通り考えたとします。

- 買収の翌年の営業利益として20億円が達成できるのであれば、買収金額として110億円を払ってもよい。

- しかし、翌年の営業利益の不確実性を考慮すると100億円しか出せない。

他方で売り手は、以下の通り考えたとします。

- 翌年の営業利益は確実に20億円を超える。

- そうであるならば110億円で売却したい。

条件付対価という考え方がない場合は、売り手と買い手は営業利益に対する見方が異なることから、買収金額についても折り合えず、取引は不成立になります。

しかし、条件付対価として、以下のような条件付対価の条項を企業結合契約に織り込むことによって、売り手と買い手は合意に達することができるでしょう。

- 取引の対価は100億円とする。

- ただし、買収翌年の営業利益が20億円を超えた場合、買い手は売り手に追加で10億円を支払う。

条件付対価の条件の内容はさまざまですが、上記のように特定の財務指標の達成を条件とするものや、「従業員が1年以内にxx%やめた場合は、〇億円支払う(買収金額の減額)」、「新製品が発売できた場合は〇億円支払う」などが典型例になります。

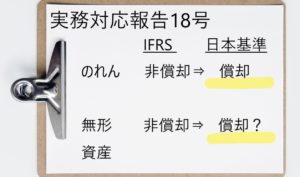

条件付対価の会計処理(日本基準)

日本基準においては、条件付対価の会計処理について以下の通り記載があります。

- 条件付取得対価の交付又は引き渡しが確実となり、その時価が合理的に決定可能となった時点で、支払対価を取得原価として追加的に認識するとともに、のれんを追加的に認識する又は負ののれんを減額する。

- 対価の一部が返還されるときには、条件付取得対価の返還が確実となり、その時価が合理的に決定可能となった時点で、返還される対価の金額を取得原価から減額するとともに、のれんを減額する又は負ののれんを追加的に認識する。(企業結合会計基準27項)。

つまり、企業結合日ではとりあえず無視をしておいて、条件を満たすことが確実となった段階で初めて認識し、追加支払いが発生する場合にはのれんを追加的に認識し、返還が発生する場合はのれんを減額することになります。

条件付対価の会計処理(IFRS)

IFRSでは以下の通り記載があります。

企業結合で移転された対価は公正価値で測定しなければならず~(中略)~対価の形態として考えられる例としては、現金、その他の資産、取得企業の事業又は子会社、条件付対価…(IFRS3号37項)。

つまり、条件付対価を企業結合日の公正価値で計算し、買収金額に含めることになりますので、条件付対価を支払う場合は、のれんが増加することになります。

条件付対価の内容にも依拠しますが、金融負債として計上された場合は決算期ごとにIFRS9号に基づく公正価値の再評価を行い、公正価値の変動はPL計上します。

まとめ

今回はPPAに関する会計処理のうち、最初のステップである取得原価について取り上げ、以下の点を解説しました。

- PPAにおいてはまずは取得原価を計算する。

- 取得原価として、現金を支出した場合は渡した現金の金額を採用する。

- 現金以外の場合は、渡したものの時価と取得した事業の時価のうちより信頼性の高い方を採用する

- 条件付対価については、日本基準とIFRSで会計処理が異なる。

アーンアウト以外の取得原価の算定については、以下のブログを参照下さい。

コメント