日本基準においては、企業結合で発生したのれんの償却期間を決定する必要があります。

のれんの償却期間は毎期の償却費の計算だけでなく、減損テストの将来キャッシュ・フローの計算期間にも影響を与えるため、極めて重要です。

一方で、のれんは差額で計算される概念であり、つかみどころがないため、のれんの償却期間を合理的に決定することは困難です。

今回のブログではのれんの償却期間に関する会計基準の要請を整理するとともに、そもそものれんとは?といったのれんの概念的な話も取り上げました。

過去ASBJ(企業会計基準委員会)が実施したのれんの償却期間に関するアンケートについても償却期間の決定の参考になると思われますので、紹介します。

概念だけだと償却期間のイメージもつきにくいと思われるため、数値例を用いた償却期間の計算も取り上げました。

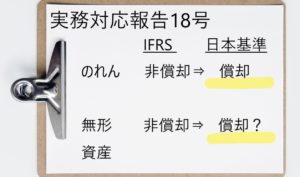

なお、IFRSは非償却ですので、もちろん償却年数の論点はありません。

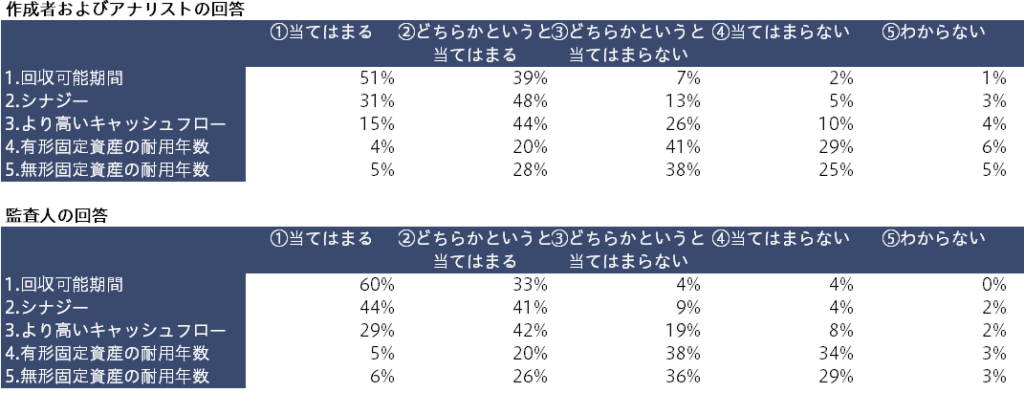

回収可能期間やシナジーの期間を参考に決定するという点で、作成者およびアナリストと監査人とで回答の傾向は大きくは変わらないように思います。

その他償却期間を決定する際に重要だと考える要因を自由回答形式で回答してもらっており、こちらも紹介します。

まずは、作成者およびアナリストの回答は以下の通りです。

回収可能期間やシナジーの期間を参考に決定するという点で、作成者およびアナリストと監査人とで回答の傾向は大きくは変わらないように思います。

その他償却期間を決定する際に重要だと考える要因を自由回答形式で回答してもらっており、こちらも紹介します。

まずは、作成者およびアナリストの回答は以下の通りです。

目次

のれんの償却期間の考え方

のれんの償却期間の決定方法について会計基準には以下の規定があります。のれんは、資産に計上し、20年以内のその効果の及ぶ期間にわたって、定額法その他の合理的な方法により規則的に償却する。(企業結合会計基準32項) 実務上、のれんの償却期間の決定にあたり、企業結合の対価の算定の基礎とした投資の合理的な回収期間を参考にすることも可能である。(企業結合会計適用指針382項)つまり、原則はのれんの効果が及ぶ期間とすべきであるが、実務上は投資の合理的な回収期間を参考にすることができるということです。 原則法で考えるために、そもそものれんとはなにか?というところを整理してみたいと思います。

のれんの本質とは?のれんの構成要素

企業結合会計適用指針にはのれんに関して以下の記載があります。受け入れる資産及び引き受ける負債の純額を超える何らかの価値(例えば、被取得企業の継続企業としての要素の価値や、企業結合により期待されるシナジーなど)…(企業結合会計適用指針381項)IFRS3号のBC313ではもう少しのれんの構成要素について詳細な説明が行われています。 非常に長い基準ですので以下簡単に要約しました。

- 資産としての価値はあるものの、認識規準に合致しないために識別されない資産の存在 例えば人的資産(買収対象会社が有している役員・従業員の価値)です。 人的資産は実際には価値がありますが、識別可能資産にはならず、貸借対照表に計上されないため、会計上は結果としてのれんに含まれます。

- 以下のAとBの差額

A:複数の資産・負債の集合体としての買収対象会社の企業価値

B:単品ごとに評価した個別の資産負債の差額としての買収対象会社の純資産

企業は複数の資産・負債といった経営資源を組み合わせてAの価値を生み出しますが、Bの純資産は識別可能資産、負債を単品ごと評価したものの積み上げ計算のため、Aの方がBよりも価値が大きくなると考えられます。具体的には以下から生じると説明されています

- 買収対象会社の純資産の相乗効果(ここでの相乗効果(シナジー)は買収対象会社の資産、負債を組み合わせることによるシナジーです)

- その他の便益(例えば、独占的利益を得る能力や、法的及び取引コストの両面からの潜在的な競争者の市場への参入に対する障壁を含む、市場の不完全性に関する要因など)

- 買い手と買収対象会社が結合することにより期待されるシナジー

- 買収プレミアム 買収プレミアムは本来的には資産ではない(費用処理すべき)が、単独で計算できないため、やむをえずのれんに含まれてしまうものです。

投資の回収期間の論点

投資の回収期間を計算するとき以下の3つ論点が考えられます。- 当期純利益ベースの数値を使うか、営業利益ベースの数値を使うか。

- 割引計算を行うか、行わないか。

- 利益ベースか、キャッシュ・フローベースか

当期純利益ベースか営業利益ベースか。

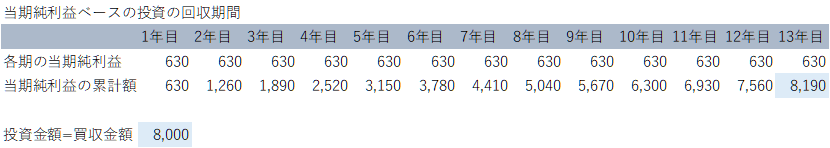

投資の回収の考え方として、以下の2つの考え方があると思います。- 当期純利益ベースの考え方:買収対象会社の各期の税引後当期純利益の累積金額が、買収金額に達するまでの期間

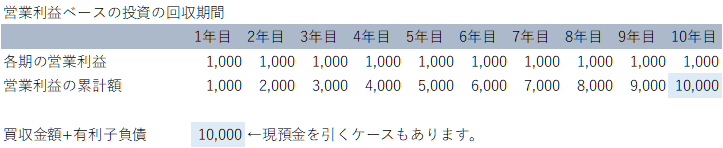

- 営業利益ベースの考え方:買収対象会社の各期のEBITDA、営業利益、税引後営業利益(NOPAT)などの累積金額が、買収金額+買収対象会社の有利子負債※に達するまでの期間 ※現預金や有価証券等を有利子負債から引くケースもあります

割引計算を行うか行わないか。

割引計算を行わないケースが大半だと思います。 割引計算を行わない場合、投資の回収期間が短くなり、ひいてはのれんの償却期間が短くなります。 実務上はほとんど見かけないものの、減損テストにおける回収可能価額はのれんの残存償却期間のキャッシュフローの割引現在価値合計で計算するため、のれんの償却期間も割引計算を行った利益を使って計算する方がロジカルに思えます。利益ベースか、キャッシュフローベースか。

投資の回収期間という文言からは、キャッシュフローベースが望ましいと考えられますがレアだと思います。 営業利益ベース(営業利益、EBITDAなどvs買収金額+有利子負債)をキャッシュフローに変換する場合は、DCF法で計算したフリーキャッシュフローを使用すればよいですが、当期純利益ベース(当期純利益などvs買収金額)をキャッシュフローに変換する場合は、借入金の増減を把握するために財務三表を作る必要があり、手間がかかることも採用されない要因かなと思います。 以下投資の回収期間の具体的な計算例を見ていきます。投資の回収期間の計算例

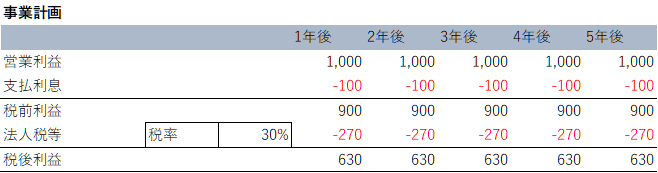

以下の前提条件を置いた場合の計算例を示しました。 買収金額は8,000で持分の100%を取得したと仮定します。 事業計画の前提は以下の通りです。 価値算定上、6年後以降の成長率(永久成長率)はゼロと仮定します。

ASBJののれんの償却期間に関するアンケート

2015年に企業会計基準委員会(ASBJ)が、企業に対してどのようにのれんの償却年数を設定しているのかについてアンケート調査を行っており、その結果は以下の通りです。

京都大学大学院によるのれんに関するアンケート

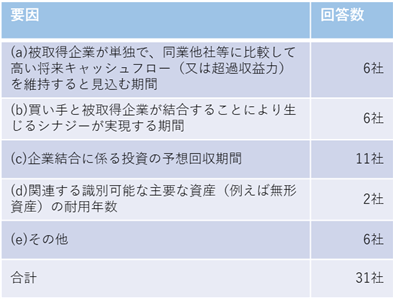

京都大学大学院経済学研究所が行ったアンケートも興味深かったため、紹介させていただきます。 こちらは「のれんの会計処理に関する調査」「のれんの会計処理に関する調査:監査人の回答とその分析」と2つのアンケートになっており、前者は財務諸表作成者やアナリスト、後者は監査人に対する質問になっています。 特に監査人に対するアンケートというのは他で耳にしたことがなく、かなり珍しい気がします。 アンケートはのれんの会計処理全般についてですが、償却期間を決定する際の要因に関するアンケートもありました。 具体的には、以下の5つの項目について償却期間を決定する際に該当するものを選択肢(①当てはまる②どちらかというと当てはまる③どちらかというと当てはまらない④当てはまらない⑤わからない)の中から選ぶというものです。- 経営者の計画に基づく投資の回収可能期間(表では「1.回収可能期間」と表記)

- シナジーが持続すると見込まれる期間(表では「2.シナジー」と表記)

- 被取得企業が単独でより高い将来キャッシュフローを維持すると見込まれる期間(表では「3.より高いキャッシュフロー」と表記)

- 関連する有形固定資産の耐用年数(表では「4.有形固定資産」と表記)

- 関連する他の無形固定資産の耐用年数(表では「5.無形固定資産」と表記)

回収可能期間やシナジーの期間を参考に決定するという点で、作成者およびアナリストと監査人とで回答の傾向は大きくは変わらないように思います。

その他償却期間を決定する際に重要だと考える要因を自由回答形式で回答してもらっており、こちらも紹介します。

まずは、作成者およびアナリストの回答は以下の通りです。

回収可能期間やシナジーの期間を参考に決定するという点で、作成者およびアナリストと監査人とで回答の傾向は大きくは変わらないように思います。

その他償却期間を決定する際に重要だと考える要因を自由回答形式で回答してもらっており、こちらも紹介します。

まずは、作成者およびアナリストの回答は以下の通りです。

- 最長償却期間を定めたうえで、業種の特性や企業の投資の回収に対する考え方など複数の要因を総合的に勘案

- 取得時の将来キャッシュフローの予測期間

- 被取得企業における従業員の平均年齢と退職年齢の差

- のれんが生じる要因となった市場の成長性

- ブランド価値が持続または向上すると考えられる期間

- 超過収益力の持続(発現)期間

- 日本基準の上限の20年

- 関連する財・サービスのライフサイクルや技術革新のスピード

- 市場の変化・マーケットの状況・海外展開の有無

- 経営資源(人材・組織機構)・人材の勤続年数

- 過去の投資における「投資の成果」が出るまでの期間や経営陣が交代するまでの期間

- 各期の利益水準

- 5年や10年といった区切り

- 中長期の事業計画

- 客観的なデータに基づくビジネスの継続可能期間

まとめ

- のれんの償却期間は、原則として効果が及ぶ期間、例外として投資の回収期間で見積もることになります。

- のれんは主に、会計上識別されない資産、シナジー効果、買収プレミアムなどから構成されると考えられます。

- ASBJによるのれんの償却年数のアンケート調査では、原則的な方法と例外的な方法の採用割合は同程度だった。

リンク

あわせて読みたい

のれんの税効果会計の考え方(日本基準、IFRS)

今回のブログでは、のれんの税効果会計を解説します。税効果会計は難解ですが、のれんの税効果は会計と税務の双方ののれんの概念や発生源を理解しておく必要があるため...

コメント