※コロナの影響を踏まえた会計上の取り扱いは、不定期に新着情報がある状況ですので、新たな情報が開示される都度、ブログを更新していきます。

当ブログは2020年3月13日に書いていますが、株安がとまらず、不景気が目の前に迫ってきているように思います。

今朝の日経新聞朝刊にも「減損の足音、株安増幅」という記事が出てました通り、不景気(株価の低迷)と減損会計(減損テスト)はセットで考える必要があります。

この2020年の3月決算を考えた場合のコロナに関連する減損会計の論点を考えてみたいと思います。

コロナの影響を踏まえた減損の兆候把握

多くの企業にとって今回のコロナ騒動は減損の兆候にあたる可能性があります。

日本基準の減損の兆候への当てはめ

「経営環境の著しい悪化」(減損会計適用指針14項)の著しい悪化に該当する可能性があると思います。

ただ、コロナに関して言うと、収束すれば経済活動は元に戻るといわれています。

したがって、「営業活動から生ずる損益又はキャッシュ・フローが継続してマイナスの場合」(減損会計適用指針12項)は該当しないケースが多いかもしれません。

IFRSの減損の兆候への当てはめ

日経平均でみてもPBRが1倍を割れているようですので、

「報告企業の純資産の帳簿価額が、その企業の株式の市場価値を超過している。」という減損の兆候に当てはまる企業は多いでしょう。(IAS36号12(d))

その他、

「企業にとって悪影響のある著しい変化が、企業が営業している技術的、市場的、経済的若しくは法的環境において、又は資産が利用されている市場において、当期中に発生したか又は近い将来に発生すると予想される。」(IAS36号12(b))

にも該当する可能性があると思います。

のれんを計上している企業では、期末日前にいったん減損テストを実施している企業も多いと思います。

ただ、これだけの事象が発生しているので、期末日までにもう一度減損テストを実施が必要な状況だと思います。

12月決算の企業でも、第1四半期時点で減損テストの実施を監査人から要求されるケースもあろうかと思います。

減損の兆候把握については、過去ブログを作成していますので、よろしければご参照ください。

コロナの影響を踏まえた減損テストの事業計画

コロナ関連の減損テストにおいて一番ポイントになりそうなのは、事業計画作成だと思います。

コロナは収束すれば通常の経済活動に戻ると考えられる一方で、いつ収束するか、収束すれば本当に元通りになるのか誰にもわかりません。

さらに東京オリンピックの延期の影響を大きく受ける企業もあると思います。

「コロナの影響を加味した合理的な事業計画を作成する」というのが教科書的なところですが、そもそもきちんとしたものを作りようがないというのが実情だと思います。

その他、コロナ自体は決算日にはすでに事象としては発生しているため、修正後発事象という取り扱いになると思いますので、決算日後も影響を注視する必要があると考えられる点には留意が必要です。

会計士協会や金融庁から何か指針のようなものが出るとよいのですが。。。

東洋経済新報社の会社四季報の予想もどうなるのか見ものです。

事業計画の考え方に関する新着情報

【2020年4月3日追記】

本日の日経新聞で「店舗・工場の減損見送り 金融庁など新型コロナに対応」という記事が出ており、何らかの形で、超法規的な措置が取られるような模様です。

具体的にどうなるかは現時点ではわかりませんが、情報のアップデートがあり次第、ブログを更新したいと思います。

[2020年4月10日追記]

2020年4月に企業会計基準員会(ASBJ)から「会計上の見積もりを行う上での新型コロナウイルス感染症の影響の考え方」が、公認会計士協会から「新型コロナウイルス感染症に関連する監査上の留意事項(その2)が公表されました。

以下それぞれ簡単に概要を記載しています。

企業会計基準員会(ASBJ)「会計上の見積もりを行う上での新型コロナウイルス感染症の影響の考え方」

- 新型コロナウイルス感染症は、今後の広がり方や収束時期等を予測することは困難

- 将来キャッシュ・フローの予測にあたっては、一定の仮定を置き最善の見積もりを行う必要がある

- 新型コロナウイルス感染症の影響については前例がなく、外部の情報源に基づく客観性がある情報が入手できないと考えられるため、企業が自ら一定の仮定を置く

- 企業が置いた一定の仮定が明らかに不合理である場合を除き、最善の見積もりを行った結果として見積もられた金額については、事後的な結果との間に乖離が生じたとしても誤謬には当たらない

- 会計上の見積もりについて、どのような仮定をおいて会計上の見積もりを行ったかについて、重要性がある場合には、追加情報(有価証券報告書書に追記)としての開示が求められる。

公認会計士協会「新型コロナウイルス感染症に関連する監査上の留意事項(その2)

- 不確実性が高い環境下においても、会計上の見積もりが困難であることを理由に監査意見を表明できないという判断は慎重にすべし

- 上記のASBJ発表の議事概要に留意すべし

- 監査人は、見積もりの合理性の判断を行う際には、悲観的でもなく楽観的でもない仮定に基づく見積もりを行っていることを確かめる。

- 監査人は、経営者が行った、過度に楽観的な見積もりを許容することや、監査人が過度に悲観的な予測を行うことは適切ではない

- 会計上に見積もりの不確実性が重要な影響を及ぼす場合には、有価証券報告書における追加情報や、監査報告書における強調事項を用いて、有用な情報を提供する

こちらは公認会計士協会から、会員である公認会計士に対する提言であるため、財務諸表の作成者には直接関係はない話です。

ただ、会計士はこの留意事項を踏まえた対応を行うため、財務諸表作成にも間接的に影響を与えるため、一読しておくとよいと思います。

ちなみに、監査上の留意事項(その1)は3月18日付で公表されていますが、こちらは、監査人における監査手続の話が中心ですので、財務諸表作成者の人たちにはほとんど影響はないと考えられます。

【2020年4月13日追記】

大手会計事務所が公表している情報

大手会計事務所もいくつか文書を公表していますので、その中から減損会計の事業計画に関する箇所を紹介します。

各社とも、事業計画の見積もりの困難性から、複数のシナリオを想定する予想(期待)キャッシュフローアプローチの採用の可能性に言及しています。

EY Applying IFRS コロナウイルス感染拡大におけるIFRS会計上の留意点 2020年3月(リンクはこちら)

以下の記載があり、事業計画の作成方法として、社内で承認された単一のシナリオに基づく計画ではなく、複数のシナリオを想定する予想キャッシュフローアプローチの採用の可能性を提案しています。

現在の不確実な状況では、将来のキャッシュフローの翌又は予算を作成することが重要な課題になることが見込まれる。こうした状況では、現在の不確実性を反映するために確率加重したシナリオに基づく予想キャッシュフローアプローチは使用価値を見積もる場合の単一の最良の見積もりよりも適切となる可能性が高い

Deloitte コロナウイルス2019感染症に関連する会計上の検討事項 (リンクはこちら)

こちらにも以下の記載があり、複数シナリオを加重平均を採用する可能性に言及しています。

経営者は、資産(または CGU)の回収可能価額を見積もるために必要な予算および予測を作成する際に、重大な課題に直面する可能性がある。経営者は、期待キャッシュ・フロー・アプローチを使用することが、回収可能価額の見積りに COVID-19 のパンデミックの不確実性を反映する最も効果的な手法であると判断するかもしれない。

KPMG IFRS適用企業に対するCOVID-19の影響 – 非金融資産(有形固定資産等)の減損(リンクはこちら)

KPMGも同様です。

キャッシュ・フローの予測には、2つのアプローチを使用することができます。

- 単一のキャッシュ・フロー予測、または最も可能性の高いキャッシュ・フローを使用する伝統的アプローチ

- 複数の確率加重キャッシュ・フロー予測を使用する期待キャッシュ・フロー・アプローチ[IAS 36.A4–A14]

不確実性が高いことを考えると、伝統的アプローチと異なる、期待キャッシュ・フロー・アプローチの使用を検討することが有用かもしれません。

2020年4月25日追記

4月25日の日経新聞に以下の記事(リンクはこちら)が出ていました。

企業をチェックする監査法人も「新型コロナの収束前提を今後3カ月程度とするなど、ある程度の楽観シナリオを許容する方針」(大手幹部)で、13日に決算を発表したファミリーマートは、新型コロナによる販売減は4月までとの前提を立て、業績予想や固定資産の評価をしたようだ。

筆者は実情を知りませんが、読んだ瞬間「ホントか?」と思いました。

緊急事態宣言すら5月6日以降も延長だろうという空気で、個人的には収束の気配は全く感じていないのですが、本当にこのような実務なのでしょうか。

それを裏付ける形でファミリーマートの事例を紹介していますが、コンビニはコロナ禍の影響を大きく受けていない業種の1つだと思いますので、ファミリーマートの事例は多くの企業には参考にならないのではないでしょうか。

事業計画の見積もりにおける追加情報

ASBJ(企業会計基準委員会)は2020年5月11日に「会計上の見積もりを行う上での新型コロナウィルス感染症の影響の考え方」の追補を公表しました。

内容としては、コロナの影響を踏まえて会計上の見積もりを行う場合に、当期(2020年3月期など)に与える影響の重要性が乏しい場合であっても、翌年度の財務諸表に重要な影響を及ぼすリスクがある場合には、コロナの今後の広がり方や収束時期等を含む家庭に関する追加情報の開示を行うべしというものです。

文末は、~の開示を行うことが”強く望まれる”となっており、何が何でも追加情報の開示をさせたいようです。

事業計画の見積もりと後発事象

3月決算の会社を前提とすると、コロナ自体は決算日前に発生していることから、コロナ関係の後発事象は基本的にすべて修正後発事象となると考えられます。

ここで、修正後発事象の定義を確認すると以下の通りです。

決算日後に発生した会計事象ではあるが、その実質的な原因が決算日現在において既に存在しており、決算日現在の状況に関連する会計上の判断ないし見積もりをするうえで追加的ないしより客観的な証拠を提供するものとして考慮しなければならない会計事象である。したがって、重要な後発事象については、財務諸表の修正を行うことが必要となる(後発事象に関する監査上の取り扱い3(1))

したがって、決算日から監査報告書日までにコロナに関する情報のアップデートがあって将来の見通し(事業計画)を変更する場合には、減損テストもアップデートする必要があるということです。

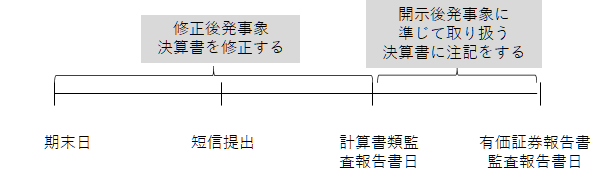

決算スケジュールと修正後発事象の関係

期末決算を考えた場合、①決算短信の発表②会社法計算書類の作成③有価証券報告書の作成と3つの決算書が作成されます。

最終的に有価証券報告書を提出するまで、コロナの情報のアップデートを行い、減損テストをやり直す必要があるのでしょうか?

上記でも紹介した後発事象に関する監査上の取り扱いには、修正後発事象の取り扱いについて、以下の通り記載があります。

- 計算書類が会計監査人に提出された後、会計監査人の監査報告書日までに発生した修正後発事業についても、その影響を反映させるため計算書類を修正する。

- 会社法監査における会計監査人の監査報告書日後に発生した場合には、金融商品取引法に基づいて作成される財務諸表においては、計算書類との単一性を重視する立場から、当該修正後発事象は開示後発事象に準じて取り扱うものとする。(後発事象に関する監査上の取り扱い4(2)a, b)

つまり、会社法の計算書類の監査報告書日を基準とし、その日以後にコロナの情報のアップデートが明らかになった場合でも決算書の修正は不要ということです。

ただ、開示後発事象としての注記は必要です。

修正後発事象の取り扱いについて図解すると以下の通りです。

決算短信の数値も、決算短信を公表し、会社法計算書類の監査報告書日までに修正後発事象が発生した場合には訂正する必要があると考えられます。

割引率の計算

次に、コロナ騒動が割引率に与える影響を以下まとめてみました。

リーマンショックの時とは違って、お金を借りれない(負債コストが上がる)という状況は今のところはないようですので、割引率については使用価値が上がる方向のインパクトになりそうな気がします。

- リスクフリーレート:日本はほとんど変動ありません。アメリカは、昨年末対比で2%程度利回りが下がっていますので、割引率は下がる傾向にあると思います(3/31時点では1.2%でした。2019/12/31と比較すると1.7%程度の下落となっています。)。

- エクイティリスクプレミアム(ERP):過去実績に基づくERPを採用している企業が多いと思いますので、大きな影響はないと思います。来年は下がるかもしれません。

- ベータ:5年程度の過去平均値を採用しているケースが多いと思いますので、大きな影響はないと思います。来年以降は大きく動くかもしれません。

- 負債コスト:日本は大きな変動を観測していません。米国のMoody’sのBaa20年債の利回りはここ数日で急上昇しています。ただ、それでも昨年末とほぼ同水準です。(3/31時点では4.6%でした。2019/12/31と比較すると1%程度の上昇となっています。)

- 負債比率(自己資本比率):株価が低迷していることから、負債比率が上昇すると思います。WACCが上がるか下がるかは一概には言えないですが、通常は下がるケースが多いと思います。*

*本来は評価時点の負債比率ではなく、長期的な観点での負債比率を求める必要がありますが、減損テストを考えた場合は、評価時点の負債比率が今後も継続すると考えることが多いと思います。

有価証券の減損処理

時価のある有価証券については、株価が大幅に下がっているため、減損処理を実施するか否かが論点になるかもしれません。

時価のある有価証券の減損処理については、以下のブログを参照ください。

コメント