識別可能資産の資産負債のうち無形資産以外の資産負債、言い換えると貸借対照表に計上されている資産負債のPPAにおける時価評価上の論点について解説します。

PPAでは無形資産以外の資産負債も原則としてすべて時価評価する必要がある点に留意が必要です。

特に、棚卸資産や機械設備の時価評価はPLに与えるインパクトも大きい割に忘れられがちです。

実務上は簿価を時価とみなすケースが大半だと思いますが、簿価を時価とみなす際にはその論拠を監査法人に説明する必要がありますので、時価を計算しないまでも、もし時価を計算した場合にはどの程度のインパクトがあるのかという点を理解しておく必要があります。

識別可能資産、負債の評価の基本原則

以下の基準の通り、PPAにおいては識別可能資産、負債を識別した後、それら資産負債を企業結合日の時価で評価することになります。

取得原価は、被取得企業から受け入れた資産及び引き受けた負債のうち企業結合日時点において識別可能なもの(識別可能資産及び負債)の企業結合日時点の時価を基礎として~中略~配分する。

企業結合会計基準28項

企業結合会計では、時価を以下の通り定義しています。

時価は強制売買取引や清算取引ではなく、いわゆる独立第三者間取引に基づく公正な評価額であり、通常、それは観察可能な市場価格に基づく価額であるが、市場価格が観察できない場合には、合理的に算定された価額が時価となる。

企業結合会計基準102項

識別可能資産、負債の時価評価の例外

実務上、すべての資産、負債を時価評価することは現実的ではないため、以下のような簡便的な取り扱いも認められています。

①被取得企業が、企業結合日の前日において、一般に公正妥当と認められる企業会計の基準に従って資産及び負債の適正な帳簿価額を算定していること。

企業結合会計基準適用指針54項

②①の帳簿価額と企業結合日の当該資産又は負債の時価との差異が重要でないと見込まれること

なお、①と②は”及び”の関係であり、両者の要件を充足する必要があります。

適切な簿価かつ簿価と時価の差異が重要ではないと見込まれるのであれば、簿価を時価とみなしてよいということになります。

上記の条文をさらっと読むと見逃してしまいそうなのですが、”一般に公正妥当と認められる会計基準に従って”という要件があり、簿価がそもそも適切である必要があります。

特に、買収対象会社が会計監査を受けてない場合や、海外企業で現地会計基準で作成されている場合などは特に留意が必要です

大半の識別可能資産、負債は、こちらの例外規準を満たすことを会計監査人に説明し、簿価を時価とみなすことが多いと思います。

金融商品、退職給付等については以下の規定があり、会計基準で示されている測定方法が利用されることになります。

なお、金融商品、退職給付に係る負債など個々の識別可能資産及び負債については、一般に公正妥当と認められる企業会計の基準において示されている時価等の算定方法が利用されることになる。

企業結合会計適用指針53項

PPAにおける勘定科目別の時価評価の論点

以下、勘定科目別に時価評価上の論点を解説しますが、簿価が会計基準に従ったものであることを前提としています。

また、日本基準に基づくPPAを前提としています。

現金及び預金の評価

おそらくもっとも論点が発生しない項目です。当然、簿価=時価と考えて問題ありません。

売掛金、未収入金、買掛金、未払金などの評価

この辺りの勘定科目も論点になることはほぼありません。

あえて言うと、回収/支払いまでの期間が長い場合は、一定の割引率で割り引いたとしても重要な差異がないということを簡便的に計算して監査人に説明する必要があるかもしれません。

棚卸資産の評価

棚卸資産の評価は業種によっては非常に重要です。

時価の定義は上述の通り、「独立第三者間取引に基づく公正な評価額」であり、売却したらいくらになるのか?という点で測定する必要があります。

したがって、棚卸資産のうち製品、商品、仕掛品については「売却したらいくらか?」という観点で測定することになります。

PPAにおける棚卸資産の評価については価値の概念として”正味売却価額”を採用するケースと”時価”を採用するケースの2つがあると実務をやる中で感じでいます。

正味売却価額を採用する論拠としては上記でも引用した企業結合適用指針53項になります。「個々の識別可能資産及び負債については、一般に公正妥当と認められる企業会計の基準において示されている時価等の算定方法が利用される」とされている以上、棚卸資産については、棚卸資産の評価に関する会計基準を参照し、正味売却価額を採用すると解します。

時価を採用する論拠としては、企業結合会計基準28項などで、識別可能資産負債の評価において企業結合日の”時価”を採用することとされており、当該基準を参照して時価を採用すると解します。 なお、ここでの時価は正味売却価額から販売活動に伴う合理的な販売利益を控除した金額になります。

例えば詳解組織再編会計Q&A布施信章著清文社では、時価で評価すると記載されています。筆者が過去参加した某大手監査法人の社外向けセミナーでは、「正味売却可能価額(または通常の利益率を控除*)」とされていました。

*明示されていませんが、上記の時価(正味売却価額から販売活動に伴う合理的な販売利益を控除した金額)という意味だと思います。

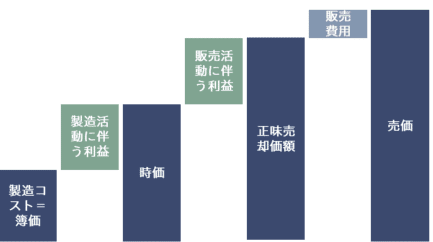

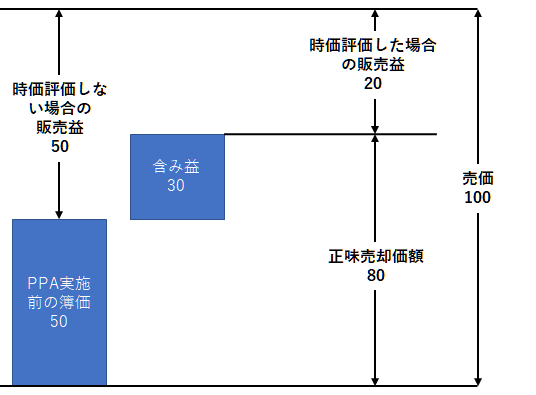

なお、図解すると以下の通りです。なお、あくまでイメージ図であり、厳密なものではない点ご留意ください。

なお、低価法は、棚卸資産の簿価を正味売却価額を比較し、低い方の金額で評価する手法ですが、PPAの際には、簿価<正味売却価額または時価となっていても正味売却価額または時価で評価することになります。

したがって棚卸資産の価値の概念として正味売却価額を採用する前提の場合、評価損が発生する場合はすでにBS計上額には反映されているため、通常は棚卸資産を時価評価することで含み益が発生します。

そして、含み益が発生すると棚卸資産の簿価が上昇し、企業結合後の売上総利益が悪化することになります(その見合いでのれんは減少します)。

重要な個所ですので、以下、数値を例を用いて説明します。

PPA実施前の簿価が50で正味売却価額が80だった場合、これまでの説明通り、PPAにおいては80で評価することとなります(棚卸資産の価値の概念として正味売却価額を採用する前提です)。

そのため、企業結合後、この棚卸資産を100で売却したとしても、20しか売上総利益が計上されないことになります。

仮にPPAで時価評価していなければ、50の売上総利益が計上されるはずですので、含み益として取り込んだ30だけ売上総利益が悪化します。

※のれんは30減少しますので、のれん償却を加味すると、営業利益の悪化は30未満となります。

多額の棚卸資産を保有している企業や、粗利率の高い棚卸資産を保有している企業を買収した際には、棚卸資産の評価によるインパクトが非常に大きくなる可能性が高いため、特に留意が必要です。

なお、原材料等については、再調達原価で評価することになりますので、通常は多額の含み益の発生は想定されません。

土地等の不動産の評価

土地等の不動産については、過去より不動産鑑定士による時価評価が実施されている箇所かと思います、

重要な不動産は鑑定評価を、金額的重要性が劣る不動産は固定資産税評価で済ませるなど、重要性に応じた対応をとることが考えられます

機械設備(機械、備品、車両など)の評価

従来は会計上の簿価が税務上の簿価と一致していることをもって、簿価=時価とみなしてきた個所だと思います。

しかし、2019年9月に公認会計士協会から「機械設備の評価実務」が公表され、風向きが変わる可能性があります。

今後は、機械設備等についても専門家による評価書を取得したり、簿価を時価とみなすために、今までより詳細な説明が求められる可能性があります。

「機械設備の評価実務」については、別ブログで解説していますので、ご参照ください。

保険積立金の評価

明確なルールがあるわけではないですが、税務上のルールに基づく簿価よりは、解約返戻金の方が時価の概念により近いため、解約返戻金で評価することが望ましいと考えられます。

貸付金、借入金、社債の評価

短期の貸付金/有利子負債であれば、よほどの事情がない限り、簿価と時価が大きく乖離していないと説明できると思います。

他方で、長期の貸付金/有利子負債については借入時からの信用リスクの変化、利回り、返済期日までの期間などによっては、時価と簿価との差額がそれなりに発生することは考えられます。

特に連結消去されないグループ内の貸付金/有利子負債で、利回りが実勢相場と大きくかけ離れている時は時価簿価差額が多額になる可能性があります。

買収対象会社が金融商品の時価開示で、時価を示唆するような計算を行っているのであれば、それを参考に簿価と時価が近似しているか?という点を検証してもよいかもしれません。

関連会社株式の評価

買収対象会社が保有している関連会社株式も時価評価の対象となります。

当該関連会社が上場会社であれば株価を使用することになるでしょうし、非上場の場合には、買収時の企業価値算定を参考にDCF法等で時価を決定していくことになります。

金額的重要性によっては、当該関連会社株式の純資産で評価することも許容されることもあると思います。

実務上はあまり目にすることはありませんが、原則的なことを言えば、当該関連会社株式に配分された時価を基に関連会社についてPPAが必要となります。

持分法のPPAについては、こちらをご参照ください。

退職給付に係る負債

こちらは時価ではなく、受け入れた制度ごとに、退職給付に関する会計基準に基づいて算定した退職給付債務及び年金資産金額を基礎とします。

被取得企業において発生していた、未認識項目は引き継がないこと留意が必要です。

繰延税金資産/負債のPPAにおける評価上の論点

こちらは時価ではなく、繰延税金に関する会計基準に従って評価されます。

つまり、繰延税金資産であれば、将来において回収可能と考えられる金額に基づき評価することになります。

なお、買収直前に買収対象会社において発生していた一時差異だけではなく、企業結合に伴い発生する一時差異についても繰延税金の対象となる点について留意が必要です。

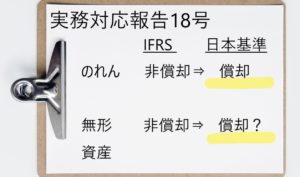

企業結合に伴い発生する一時差異のうち、特に忘れられがちな無形資産の計上に伴う繰延税金負債については、こちらの記事をご参照ください。

繰延資産のPPAにおける評価上の論点

今や絶滅危惧種の繰延資産は、目にすること自体がまれですが、ゼロ円評価することが一般的と考えられます。

繰延資産の性質は「過去に支出を行い、かつ役務提供をすでに受けた費用の繰延処理」であり、将来に何らかの役務提供を受けるものではないため、その時価はゼロであると考えられます。

まとめ

- PPAにおいては無形資産だけではなく、貸借対照表に計上されている資産、負債についても時価評価が必要であり、時価評価を行わない場合にはその理由を説明する必要があります。

- 業種にもよりますが、棚卸資産、機械設備については特に留意が必要です。

コメント